Инвентаризация расчетов с работниками по оплате труда

Инвентаризация расчетов с работниками по оплате труда заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета. То есть инвентаризационная комиссия сопоставляет суммы выплат с начисленными работникам суммами:

-

заработной платы;

-

отпускных;

-

пособий (в том числе пособий по временной нетрудоспособности);

-

среднего заработка, выплачиваемого в установленных законодательством случаях, и пр.

Информацию о начислении заработной платы, пособий, отпускных и других выплат работникам инвентаризационная комиссия получает из расчетных ведомостей, трудовых договоров и дополнений к ним, приказов о выплате премий, доплат, компенсаций, листков нетрудоспособности, табелей и иных документов.

В частности, по задолженности работникам выявляются невыплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплат работникам.

Помимо этого, проверяются суммы удержаний из заработной платы (по исполнительным листам, займы и пр.).

Оценка правильности начисления зарплаты в задачи инвентаризационной комиссии не входит.

В то же время при проведении инвентаризации особое внимание рекомендуется уделить правильности начисления пособий по временной нетрудоспособности, поскольку ошибки при их начислении могут привести к отказу в возмещении сумм пособий органами ФСС. В частности, нужно помнить, что:

-

законодательством установлена предельная сумма заработка при исчислении пособий;

-

пособия за первые три дня нетрудоспособности (в случае болезни работника) выплачиваются за счет средств работодателя, за последующие дни – за счет средств ФСС. В случае если больничный оформлен для ухода за больным ребенком, пособие выплачивается за счет средств ФСС с первого дня нетрудоспособности;

-

размер пособия зависит от стажа работника (60, 80, 100% среднего заработка – в случае болезни работника), а также от продолжительности нетрудоспособности (в частности, при осуществлении ухода за больным ребенком начиная с 11-го дня нетрудоспособности пособие выплачивается в размере 50% среднего заработка);

-

необходимо соблюдать максимальное количество оплачиваемых дней больничного по уходу за ребенком.

В ходе проведения инвентаризации расчетов с работниками по оплате труда в первую очередь проверяются следующие счета:

-

302 11 «Расчеты по заработной плате»;

-

302 12 «Расчеты по прочим несоциальным выплатам персоналу в денежной форме»;

-

302 13 «Расчеты по начислениям на выплаты по оплате труда»;

-

304 02 «Расчеты с депонентами»;

-

304 03 «Расчеты по удержаниям из выплат по оплате труда».

В случае выявления расхождений данные бухгалтерского учета приводятся в соответствие с результатами инвентаризации. Так, например, если выявлены суммы излишне выплаченной заработной платы (дебиторская задолженность по заработной плате), помимо того, что это отражается в инвентаризационной описи и акте, необходимо принять меры по ее взысканию с работника (в том числе с бывшего работника).

Если задолженность признана безнадежной к взысканию, ее необходимо списать с баланса и учесть на забалансовом счете «Сомнительная задолженность» в пределах срока, в течение которого можно возобновить процедуру взыскания. При отсутствии оснований для возобновления процедуры взыскания задолженности (например, в случае смерти бывшего работника) списанную с балансового учета задолженность к забалансовому учету принимать не следует.

Если в ходе инвентаризации были выявлены суммы заработной платы, не полученной сотрудниками в срок, такая зарплата должна быть депонирована. Депонирование суммы заработной платы отражается по дебету счета 302 11 и кредиту счета 304 02. При этом аналитический учет депонированных сумм ведется в книге (книгах) аналитического учета в разрезе получателей и видов выплат (п. 271 Инструкции № 157н).

Пример 1.

Работнику при увольнении из казенного учреждения начислена компенсация за неиспользованный отпуск. В установленный срок работник не получил причитающуюся ему сумму. Это было выявлено в результате инвентаризации.

Не полученная работником в установленный срок сумма компенсации учитывается на счете 1 304 02 000. Она отражается по дебету счета 1 302 11 837 и кредиту счета 1 304 02 737.

Инвентаризация расчетов по оплате труда

При инвентаризации сверяются правильность начисленных работникам сумм согласно документам и отражение этих данных в учете. Для этого необходимо проверить соответствие выплаченных сумм положениям локальных актов, трудовым договорам, приказам, табелям и иным документам.

Важность этого этапа не только в том, чтобы подтвердить внутренний учет в организации, но и в том, чтобы избежать претензий от работника и контролирующих органов. При этом последствия могут быть как в случае недоначисления, так и в случае излишнего начисления заработной платы

При этом в рамках инвентаризации расчетов с персоналом по оплате труда необходимо проверить и выплату премий – является ли это обязательной выплатой согласно положению о системе оплаты труда, положению о премировании. Так, в случае неоплаты работнику отработанного времени – сверхурочных, доплаты за совмещение должностей и иных выплат работник может обратиться и взыскать денежные средства в судебном порядке, а также направить жалобу в Государственную трудовую инспекцию, и при проверке на организацию может быть наложен значительный штраф по ст. 5.27 КоАП

При этом последствия могут быть как в случае недоначисления, так и в случае излишнего начисления заработной платы. При этом в рамках инвентаризации расчетов с персоналом по оплате труда необходимо проверить и выплату премий – является ли это обязательной выплатой согласно положению о системе оплаты труда, положению о премировании. Так, в случае неоплаты работнику отработанного времени – сверхурочных, доплаты за совмещение должностей и иных выплат работник может обратиться и взыскать денежные средства в судебном порядке, а также направить жалобу в Государственную трудовую инспекцию, и при проверке на организацию может быть наложен значительный штраф по ст. 5.27 КоАП .

В случае излишней оплаты работнику, выявленной при инвентаризации заработной платы, впоследствии надо будет оценить возможность взыскания, так как только в строго определённых случаях, указанных в ст. 137 ТК РФ, есть возможность удержать излишне выплаченные средства. Кроме того, излишние выплаты повлекут налоговые последствия, может быть признан неправомерным учет в качестве расходов для целей налогообложения, поэтому в случае невозможности взыскания и отказа работника вернуть переплату в добровольном порядке необходимо будет внести изменения в учет.

Операции по подотчетным суммам

Алгоритм операций по подотчетным суммам следующий:

интернет-биржа студенческих работ»>Рисунок 1. Алгоритм операций по подотчетным суммам. Автор24 — интернет-биржа студенческих работ

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Денежные средства из кассы выдаются под отчет сотрудникам предприятия, которые в последующем обязаны представить отчет об израсходованных суммах, с приложением подтверждающих расходы документов.

Сотрудники, которые получают денежные средства под отчет — подотчетные лица.

Подотчетные суммы выдаются в соответствии с порядком ведения кассовых операций в Российской Федерации.

Основанием для выдачи работникам подотчетных сумм служат приказы руководителя предприятия.

Подотчетные суммы могут выдаваться сотрудникам в размере и на срок, определяемый руководителем предприятия.

Лица, которые получили наличные денежные средства под отчет, должны не позднее трех рабочих дней по истечении срока, на который они были выданы, или со дня возвращения из командировки предъявить в бухгалтерскую службу предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним.

Выдача наличности под отчет может быть произведена при условии полного отчета подотчетного лица по авансу выданному ему ранее.

Передача выданных под отчет денежных средств между двумя лицами запрещается.

Подотчетные суммы выдаются из кассы предприятия по расходным кассовым ордерам (РКО), с указанием целевого назначения подотчетной суммы.

Расходование подотчетных сумм на цели не указанные не допускается.

После истечения срока, на который были выданы подотчетные суммы, подотчетные лица представляют в бухгалтерию авансовый отчет и оправдательные документы, подтверждающие целевое расходование денег.

Расчеты с подотчетными лицами в бюджетных учреждениях

Расчеты с подотчетными лицами в бюджетных учреждениях, как и у любого иного юрлица, подлежат строгому контролю. Какими нормативными актами нужно пользоваться и как применять их на практике при осуществлении расчетов с подотчетными лицами в бюджетных учреждениях (далее — БУ), расскажем в этой статье.

Для бюджетников также действует общее для всех указание Банка России о ведении кассовых операций от 11.03.2014 № 3210-У, согласно которому выдача денег происходит по расходному кассовому ордеру, форма которого с кодом 0310002 утверждена для БУ приказом Минфина РФ от 30.03.2022 № 52н. В период не позже 3 рабочих дней по окончании срока, на который выданы деньги, сотрудник должен отчитаться о произведенных расходах, сдав авансовый отчет (форма 0504505, утверждена тем же приказом № 52н). К отчету прикладываются все оправдательные документы.

Инвентаризация подотчетных сумм

При инвентаризацииподотчетных сумм проверяются отчетыподотчетных лиц по выданным авансам сучетом их целевого использования, атакже суммы выданных авансов по каждомуподотчетному лицу (даты выдачи, целевоеназначение).

Оформление результатов инвентаризации

По окончанииинвентаризации составляется акт,производится сравнение фактическихостатков денежных средств, выявленныхпри проверке, с остатками, учтенными насчетах бухгалтерского учета.

Результатомтакого сравнения является составлениесличительных ведомостей. В сличительныхведомостях отражаются результатыинвентаризации, т.е.

расхождения междупоказателями по данным бухгалтерскогоучета и данными инвентаризационныхописей.

Денежные средства,оказавшиеся в излишке, подлежатоприходованию и зачислению соответственнона финансовые результаты у организации.

Недостача денежныхсредств, относится на виновных лиц.

Результатыинвентаризации должны быть отражены вучете и отчетности того месяца, в которомбыла закончена инвентаризация, а погодовой инвентаризации – в годовомбухгалтерском отчете.

Инвентаризация- гарантия достоверности бухгалтерскойотчетности.

Отражение результатов инвентаризации в бухгалтерском учете:

Д-т сч. 94 К-т сч.50-1 – отражена недостача денежных средствв кассе

Д-т сч. 73-2 К-т сч.94 – недостача отнесена на виновное лицо

Д-т сч. 50-1 К-т сч.73-2 – внесение виновным лицом наличныхденежных средств в погашение недостачи.

Д-т сч. 50-1 К-т сч.91-1 – Оприходован излишек денежныхсредств, обнаруженный при инвентаризации.

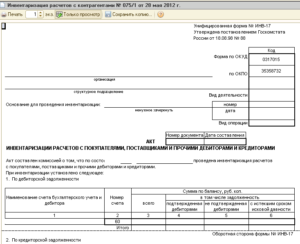

Документальное оформление

Результаты инвентаризации должны быть оформлены документально. Сведения о реальности учтенных финансовых обязательств записываются в инвентаризационные описи. В частности, при инвентаризации расчетов с персоналом и бюджетом применяется инвентаризационная опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089), утвержденная Приказом Минфина РФ от 30.03.2015 № 52н.

Заполнить эту форму несложно. В ней указываются:

-

наименование юридического лица;

-

единицы измерения (рубли);

-

номер и дата приказа о проведении инвентаризации;

-

даты начала и окончания инвентаризации;

-

место проведения инвентаризации (указывается наименование отдела, в котором проводится инвентаризация, в частности бухгалтерия, дополнительно может быть приведен номер кабинета);

-

наименование вида расчетов. В данном поле фиксируется конкретный вид расчетов (например, расчеты с персоналом по оплате труда, расчеты с подотчетными лицами, расчеты с бюджетом);

-

заключение комиссии. В этом поле отражаются результаты инвентаризации (размер имеющейся задолженности, ее характер (текущая, просроченная) и пр.).

В табличной части инвентаризационной описи указываются:

-

в поле «Наименование дебитора» – Ф. И. О. сотрудников (в том числе подотчетных лиц) или вид платежа (если сверяются расчеты с бюджетом). Поле «Наименование кредитора» заполняется аналогичным образом;

-

в поле «Номер счета» – номер проверяемого счета;

-

в полях «Сумма задолженности по балансу» – общая сумма задолженности, а также сумма, подтвержденная (не подтвержденная) дебиторами и кредиторами, в том числе сумма задолженности с истекшим сроком годности.

Инвентаризационную опись подписывают председатель и все члены комиссии. Приведем пример заполнения формы.

Инвентаризационная опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (пример заполнения) – СКАЧАТЬ

По общим правилам, если при инвентаризации выявлены отклонения от учетных данных, составляется ведомость расхождения по результатам инвентаризации (ф. 0504092)

Обратим внимание, что эта форма предусмотрена для отражения расхождений по нефинансовым активам (в частности, в ней указываются наименование нефинансового актива, его балансовая стоимость, количество и сумма недостачи (в том числе в пределах норм естественной убыли), излишки и т. д.). Ранее при наличии расхождений подобная форма составлялась в процессе инвентаризации как нефинансовых, так и финансовых активов на основании инвентаризационных описей (сличительных ведомостей)

Ранее при наличии расхождений подобная форма составлялась в процессе инвентаризации как нефинансовых, так и финансовых активов на основании инвентаризационных описей (сличительных ведомостей).

Таким образом, в настоящее время при инвентаризации расчетов ее составлять необязательно. В то же время учреждение может предусмотреть, что указанная форма оформляется во всех случаях выявления отклонений.

По итогам инвентаризации в обязательном порядке оформляется акт о результатах инвентаризации (ф. 0504835). В нем приводятся:

-

дата составления;

-

наименование юридического лица;

-

ответственные лица (при проведении инвентаризации расчетов в этом поле указываются, как правило, Ф. И. О. бухгалтера, ведущего соответствующий участок учета);

-

состав инвентаризационной комиссии;

-

реквизиты приказа о назначении членов комиссии;

-

период проведения инвентаризации;

-

наименование вида расчетов, по которым проводилась инвентаризация;

-

реквизиты инвентаризационных описей, на основании которых оформляется акт;

-

результаты инвентаризации и заключение комиссии;

-

если составлялась ведомость расхождений по результатам инвентаризации – ее реквизиты и объем (сколько листов содержит);

-

подписи председателя и членов комиссии;

-

дата утверждения акта.

Инвентаризация резерва на оплату отпусков

Создание резерва на оплату отпусков отражается по кредиту счета 401 60 «Резервы предстоящих расходов». При инвентаризации резервов на оплату отпусков:

-

проверяются правильность и обоснованность созданного резерва;

-

уточняется (при необходимости – корректируется) сумма резерва исходя из количества дней неиспользованного отпуска, среднедневной суммы расходов на оплату труда работников (с учетом установленной методики расчета среднего заработка) и уплату страховых взносов.

По результатам инвентаризации по состоянию на 31 декабря осуществляется расчет уточненной величины резерва, которая должна быть отражена в балансе.

Пример 3.

В бюджетном учреждении числится резерв на оплату отпусков на счете 1 401 60 211 (по выплатам работникам), счете 1 401 60 213 (по страховым взносам). После уточнения суммы резерва по результатам инвентаризации установлено, что она должна быть больше.

На разницу в учете бюджетного учреждения будут составлены следующие проводки:

|

Содержание операции |

Дебет |

Кредит |

|

Скорректирована сумма резерва на оплату отпусков по выплатам работникам |

1 401 20 211 |

1 401 60 211 |

|

Скорректирована сумма резерва на оплату отпусков по страховым взносам |

1 401 20 213 |

1 401 60 213 |

Инвентаризация расчетов

Положениями пунктов 1.6 и 1.6 Методических указаний законодатель устанавливает критерии, при которых до начала работы с годовой отчетностью собственник обязан проводить инвентаризацию, в том числе обязательная ежегодная инвентаризация предусмотрена и по расчетам с персоналом.

Под это направление в инвентаризационных мероприятиях подпадает проверка:

- сч.сч. 68, 69 – обязательные начисления (налоги и взносы) на зарплату и иные виды доходов;

- сч. 70 – расчеты по оплате труда персонала предприятия;

- сч. 71 – расчетов с подотчетными лицами;

- сч. 73 – расчетов по претензиям, займам, иным финансовым операциям.

Порядок проведения инвентаризации расчетов регламентирован пунктами 3.44 – 3.48 Методических указаний (приложение к приказу Минфина РФ № 49 от 13.06.95 г. в редакции от 08.11.2010)

Наиболее распространенные виды нарушений в порядке выдачи средств под отчет

- Оформление расходов сотрудников, находившихся в командировке.

- Не соблюдение требований выдачи денежных средств под отчет.

- Не соблюдение требований по удержанию НДФЛ с денежных сумм, которые превышают установленные нормы расходов на командировку.

- Не соблюдение требований учета сумм, выделяемых на представительские расходы организации.

- Не соблюдение требований при оплате выполненных работ, приобретенных материалов подотчетными лицами.

- Не соблюдение требований порядка организации и ведения синтетического учета расчетов с лицами, получившими средства под отчет.

Пример. В ООО «Ветер перемен» главный бухгалтер решил провести перед закрытием годового баланса инвентаризацию расчетов с подотчетными лицами.

По итогам проведенной инвентаризации выявили, что у одного из сотрудников, Ковалева С.С., которому под отчет была выдана сумма в размере 2500 рублей для приобретения канцелярских принадлежностей, осталась сумма 250 рублей, которую он не вернул в бухгалтерию. В бухгалтерском учете подобная ситуация отражается следующими проводками:

Дт 94 Счета Кт 71 Счета – 250 руб. (в последствии, за нарушение кассовой дисциплины, эту денежную сумму необходимо будет удержать из заработной платы Ковалева С.С.

Инвентаризация подотчетных сумм и расчетов с подотчетными лицами

Одно из наиболее масштабных направлений в инвентаризации – проверка работы с подотчетными суммами и расчетов с подотчетными лицами, поскольку несоблюдение требований в этом сегменте учета может привести к нарушениям в бухучете и налогообложении.

Перед проведением инвентаризации подотчетных сумм, комиссия обязана установить наличие распорядительных документов текущего финансового года, регламентирующих осуществление расчетов с подотчетными лицами, к числу которых относятся нормативные локальные акты, утвержденные руководителем предприятия:

приказ, утверждающий

- список сотрудников, которым могут быть выданы авансовые суммы на целевые нужны под отчет,

- порядок предоставления отчета по израсходованным подотчетным суммам, сроки сдачи авансовых отчетов и подтверждающих финансовых документов;

список сотрудников, наделенных полномочиями определять необходимость и объемы целевых трат, отдавать распоряжения подотчетным лицам и выдачу подотчетных наличных сумм.

Согласно нормам пункта 6.3 Указаний Банка России № 3210-У от 11.03.14 г., инвентаризация подотчетных сумм включает в себя:

- соответствие установленной процедуре и регулярность проведения внутреннего аудита расчетов с подотчетными лицами;

- анализ состояния аналитического и синтетического учета расчетов с лицами, привлекаемыми к работе с подотчетными суммами;

- соблюдение сроков предоставления, наличие подтверждающих финансовых документов, полноту и правильность оформления операций по расчетам с подотчетными лицами;

- достоверность отражения в регистрах бухучета операций по расчетам с подотчетными лицами и отчетности по ним;

- тождественность сведений, внесенных в учетные регистры сведениям, отраженным в авансовых отчетах.

Порядок организации инвентаризации расчетов с подотчетными лицами

До того, как начнется проверка утвержденной инвентаризационной комиссией расчетов с подотчетными лицами, члены комиссии получают по состоянию на текущий момент самые последние приходные и расходные документы, отчеты о движении денежных средств и материальных ценностей. В то же время, сотрудники, на которых возложена ответственность за наличие и правильность оформления этих документов, пишут расписки, в содержании которых указывают, что к моменту проведения инвентаризации в службу бухгалтерского учета переданы все документы по приходу и выдаче имущества.

Расписки аналогичного содержания составляют и те сотрудники, у которых в наличие есть суммы, выданные под отчет для приобретения имущества.

Сотрудник, на которого возложена ответственность за документы, которыми оформляются выдача и получение денежных средств под отчет , должен присутствовать во время проведения проверки инвентаризационной комиссии. В случае отсутствия ответственного сотрудника, комиссия работает без него. Данное обстоятельство не влияет на результаты инвентаризации. Вместе с тем, отсутствие одного из членов инвентаризационной комиссии в ходе проведения инвентаризации не дает оснований для признания результатов проверки быть правомочными.

Одной из задач членов инвентаризационной комиссии является установка за сотрудником или за предприятием задолженности по денежным суммам, которые были выданы под отчет. Также инвентаризационная комиссия проверяет наличие документов, которые подтверждают расходы по выданным средствам и сроки выдачи денег под отчет сотрудникам предприятия.

Какие обязанности возлагаются на членов инвентаризационной комиссии при проведении инвентаризации расчетов с подотчетными лицами:

- проверка использования авансовых выплат с целевым назначением их выдачи;

- сравнение информации, отраженной в регистрах бухгалтерского учета с данными, которые содержат в себе первичные документы по авансовым выплатам;

- определение выданных под отчет денежных средств, по которым ответственный сотрудник не предоставил необходимый авансовый отчет.

Учет расчетов с подотчетными лицами в бюджетных учреждениях (В

В бухгалтерии проверяют правильность оформления авансового отчета и наличие документов, подтверждающих произведенные расходы. Затем заполняются графы 7-10 оборотной стороны авансового отчета, содержащие сведения о расходах, принимаемых бухгалтерией к учету. Проверенные авансовые отчеты утверждаются руководителем учреждения.

Покупки за наличный расчет собственного имущества граждан, не являющихся предпринимателями, оформляются договорами купли-продажи личного имущества. В договорах должны быть указаны паспортные и (или) иные данные гражданина, необходимые для предоставления сведений в налоговую инспекцию по форме, приведенной в Приказе N БГ-3-08/379. Выплата денег по таким договорам производится непосредственно гражданам-продавцам только через бухгалтерию с разрешения главного бухгалтера после проверки документального оформления таких хозяйственных операций.

ИНВЕНТАРИЗАЦИЯ РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ.

Бухгалтерский учет Учет взаиморасчетов с подотчетниками ведется, согласно Плану счетов, на счете 71 «Расчеты с подотчетными лицами». Расчеты с подотчетными лицами: проводки Содержание операции Дебет Кредит Выданы суммы под отчет 71 50, 51 Отражены расходы согласно сданному авансовому отчету в зависимости от специфики 08, 10, 20, 25, 26, 44, 60, 91 71 Возвращен неизрасходованный подотчет 50, 51 71 Отнесен на недостачи не возвращенный своевременно подотчет 94 71 Списана из заработной платы задолженность с согласия работника 70 94 Отражена задолженность по подотчету, по которому невозможно погашение за счет зарплаты 73 94 Взыскана по судебному решению задолженность по подотчету 50, 51 73 Инвентаризация расчетов с подотчетными лицами Как любая дебиторская или кредиторская задолженность, состояние расчетов с подотчетными лицами подлежит инвентаризации, согласно пункту 3.47 Методических рекомендаций о проведении инвентаризации. Решение о проведении проверки принимает руководитель компании. Также существуют случаи проведения обязательной инвентаризации, например составление годовой бухгалтерской отчетности или ликвидация компании. В ходе инвентаризации необходимо проверить суммы выданных авансов, правильность составления авансовых отчетов, соответствие их целевому использованию полученных денег по отчет. По результатам проверки следует составить акт инвентаризации. Форма акта не утверждена, следовательно компании необходимо разработать её самостоятельно, отразив в ней: дату и основание проведения инвентаризации; состав инвентаризационной комиссии; выявленные расхождения между учетными и фактическими данными, полученными в ходе проверки.

И (40) – ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ ИНВЕНТАРИЗАЦИИ РАСЧЕТОВ С ПРОЧИМИ КРЕДИТОРАМИ. (ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ ИНВЕНТАРИЗАЦИИ РАСЧЕТОВ С ПРОЧИМИ ДЕБИТОРАМИ).

Действующие методические указания, касающиеся проведения финансовой и имущественной инвентаризации, регламентируют порядок проведения внутренней проверки расчетов с контрагентами, выступающими в качестве кредиторов или должников.

Так, согласно этим методическим рекомендациям, все дебиторские задолженности входят в общий состав имущества предприятия. При этом кредиторские резервы и долговые обязательства должны быть включены в состав финансовых обязательств.

Процесс инвентаризации предполагает сверку сумм, которые числятся на конкретных счетах бухучета предприятия по состоянию на конец календарного года. Кроме того, проводится выявление кредиторских и дебиторских задолженностей, имеющих истекший срок давности.

Основываясь на пункте 3.44 методических рекомендаций, процесс инвентаризации расчетов должен заключаться в осуществлении проверки обоснований тех денежных ресурсов с дебиторами и кредиторами, которые числятся на счетах бухучета предприятия.

Процессу проверки должны подвергаться следующие счета бухгалтерского учета:

§ 60 — отражает финансовые расчеты с поставщиками и компаниями, выступающими в качестве подрядчиков»;

§ 62 — показывает взаиморасчеты с клиентами, покупателями;

§ 63 — указывает на сформированные резервы по сомнительным задолженностям;

§ 66 — отражает взаимные расчеты по краткосрочным кредитам;

§ 67 — взаиморасчеты по кредитам и займам с длительным сроком действия;

§ 68 — финансовые расчеты по погашению сборов и налоговых выплат;

§ 69 — взаиморасчеты на социальное страхование;

§ 70 — расчетные взаимодействия с работниками;

§ 71 — финансовые расчета с лицами, которые входят в систему отчетности организации (подотчетные);

§ 73 — взаиморасчеты с работниками по операциям, отличным от оплаты труда;

§ 75 — расчеты с лицами, являющимися учредителями предприятия;

§ 76 — взаимоотношения с кредиторами, а также дебиторами;

§ 79 — отражает взаимные расчеты внутри хозяйственной структуры предприятия.

Пошаговый порядок проведения инвентаризации:

Шаг 1 — Формируется приказ руководителем о необходимости проверки дебиторов и кредиторов.

Шаг 2 — Составляется справка к акту ИНВ-17 бухгалтером по данным бухучета в разрезе по каждому дебитору, кредитору.

Шаг 3 — Силами бухгалтерии проводится согласование с контрагентами обозначенных долгов, как правило, с помощью актов сверки.

Шаг 4 — Заполнение акта ИНВ-17 инвентаризационной комиссией на основе подготовленных справок и актов сверок.

Шаг 5 — Принимается решение о безнадежной кредиторской или дебиторской задолженности.

Шаг 6 — Отражение в бухучете соответствующих бухгалтерских проводок по учету результатов инвентаризации.

Последнее изменение этой страницы: 2019-06-08; Просмотров: 175; Нарушение авторского права страницы

Какие документы составляются по итогам инвентаризации

Полученные итоги инвентаризации расчетов с подотчетными лицами фиксируют в Акте с подобным названием унифицированной формы № ИНВ-17. Итоговый акт готовят в 2-х экземплярах, каждый из которых подписывают члены инвентаризационной комиссии.

Вместе с актом готовится справка, которая является основанием для составления самого акта в разрезе синтетических счетов. Данная справочка обычно составляется только в одном экземпляре.

Справка содержат информацию следующего содержания:

— сумму установленной задолженности со стороны подотчетного лица;

— причину и дату, когда была образована задолженность по расчетам с подотчетными лицами;

— сотрудник (ФИО, должность) – подотчетное лицо.