Что представляет собой статус самозанятого, какие есть ограничения на взаимодействие с юридическими лицами?

В широком смысле самозанятые — это исполнители (физ. лица и ИП), получающие вознаграждения за результат оказанной услуги непосредственно от заказчиков.

В легальном поле такие контрагенты могут применять специальный льготный налоговый режим для самозанятых граждан — налог на профессиональный доход (НПД), который действует с 2019 года. Официально в федеральном законе 422-ФЗ от 27.11.2018 самозанятые называются «Плательщики налога на профессиональный доход».

Это те, кто зарабатывает деньги собственным трудом без наёмных сотрудников или получает доход от сдачи в аренду жилой недвижимости, и чей годовой доход от отказания услуг в статусе самозанятого не превышает 2,4 млн рублей.

Физические лица и индивидуальные предприниматели, использующие НПД, уплачивают налог с доходов от самостоятельной деятельности по льготной ставке — 4% по доходам от оказания услуг физ. лицам и 6% от оказания услуг юр. лицам. Уплачивают данный налог самостоятельно.

Это позволяет легально получать доход от подработок без рисков получения штрафа за незаконную предпринимательскую деятельность.

С точки зрения правового регулирования, самозанятые — независимые контрагенты, которые применяют специальный налоговый режим. Они самостоятельно оказывают услуги другим лицам по договору за вознаграждение и самостоятельно уплачивают налог с такого дохода.

Закон подразумевает ряд ограничений и выполнение определенных условий для Самозанятых лиц, применяющих НПД:

- Они получают доход от самостоятельного ведения деятельности или использования имущества (доход за год не более 2,4 млн рублей).

- Не могут применять данный налоговый режим при оказании услуг текущему или бывшему работодателю, с которым был заключен трудовой договор в течение 2 последних лет.

- Не привлекают к этой деятельности наемных работников по трудовым договорам.

- Вид деятельности, условия ее осуществления или сумма дохода не попадают в перечень исключений, указанных в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ.

Исключения для ведения деятельности самозанятыми исполнителями:

- Реализация подакцизных товаров

- Перепродажа товаров

- Добыча и (или) реализация полезных ископаемых

Также спецрежимом не могут воспользоваться те, кто:

- Осуществляет предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров

- Оказывает услуги по доставке (кроме случаев наличия кассы и выдачи клиенту чека)

- Применяет другие специальные налоговые режимы

- Оказывает услуги по гражданско-правовым договорам заказчикам, которыми выступают их текущие работодатели или лица, бывшие их работодателями менее двух лет назад

Специалисту по привлечению кадров и владельцу бизнеса необходимо учитывать указанные в законе ограничения и условия, чтобы избежать санкций от налоговой службы, и, соответственно, выстраивать взаимоотношения с такими исполнителями.

Заключаем договор с самозанятым гражданином, не имеющим статуса ИП

le=»text-align: justify;»>Этот случай сложнее, поскольку ваши налоговые обязательства напрямую зависят от того, насколько добросовестно самозанятый исполнитель будет выполнять обязанности плательщика налога на проф.доход. Здесь нужно учитывать следующее:

- Самозанятые освобождены от уплаты НДФЛ (п. 9 ст. 2 закона № 422-ФЗ). Это значит, что, заключая договор с таким гражданином, вам исполнять обязанности налогового агента не придется. Проверить статус плательщика налога на профдоход можно будет на специальном сервисе.

- Касательно страховых взносов: суммы, уплаченные самозанятому исполнителю, не облагаются взносами у заказчиков. Но при одном условии: на выплаченную сумму вы должны получить чек, сформированный самозанятым в электронной форме или на бумаге (абз. 2 п. 1 ст. 15 закона № 422-ФЗ). Нет чека — придется заплатить пенсионные и медицинские взносы. Есть чек — взносы платить не нужно.

- Договор с обычным физлицом, уплачивающим профдоход, тоже может быть переквалифицирован в трудовой. А это значит, что заказчику доначислят НДФЛ и взносы.

Договор с самозанятым физлицом, не имеющим статуса ИП, — это стандартный договор ГПХ юрлица (или индивидуального предпринимателя) с гражданином.

Г-н Силуанов А.Г., Министр финансов нашей страны, выссказался по этому поводу: «Налоговая служба видит все предприятия, которые пытаются взять себе вместо штатных работников — самозанятых», — указал Силуанов.

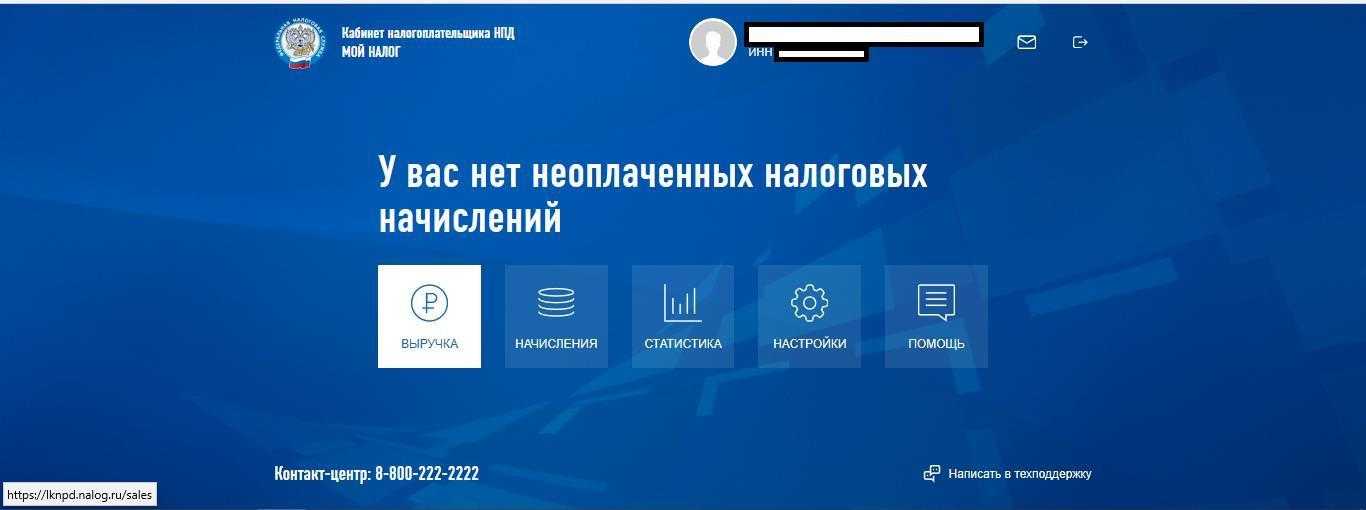

В договоре ГПХ можно сразу отметить, что исполнитель является официально зарегистрированным самозанятым, и что расчеты с ФНС будут произведены им самостоятельно. Также, можно приложить справку, которую можно оформить в приложении «Мой налог», она подтвердит статус исполнителя. Для этого самозанятому нужно зайти в Личный кабинет, перейти на вкладку «Настройки», спуститься в раздел «Справки» и нажать «Сформировать». Справка выдается мгновенно в ПДФ-формате. Внизу бланка есть электронная подпись самозанятого, что делает бумажку документом. Никаких дополнительных заверений не требуется.

А так же положения закрепляющие ответственность исполнителя за убытки, которые вы понесете в случае недобросовестного исполнения им своих налоговых обязанностей.

Как составить договор с самозанятым бухгалтером

Правильный документооборот при работе с бухгалтером — плательщиком НПД поможет избежать споров с налоговыми органами. Сделки оформляются следующими документами:

- договор возмездного оказания услуг;

- справка налогоплательщика НПД;

- чек на каждую выплату, сформированный из приложения самозанятого;

- акт выполненных работ.

С самозанятым бухгалтером договор возмездного оказания услуг составляется по правилам главы 39 ч. 2 ГК РФ и содержит обычные для этого соглашения условия, такие, как предмет договора, права и обязанности сторон, цена и порядок расчетов и др., как и в нашем примере.

Нажмите на картинку, чтобы увеличить ее.

Дополнительно необходимо включить формулировки и условия, связанные со статусом самозанятого и особенностями работы с ним. Во-первых, статус налогоплательщика НПД необходимо подтвердить, для этого необходимо запросить у будущего исполнителя справку по форме, утвержденной Письмом ФНС России от 05.06.2019 № СД-4-3/10848. Она формируется через приложение для плательщиков НПД. А в ГПД включить условие об обязательном информировании заказчика о потере права на использование налога на профессиональный доход.

Это случается, например, если доходы самозанятого в текущем году превысят 2,4 млн руб., и тогда у заказчика возникнет обязанность по исчислению и уплате НДФЛ и страховых взносов.

ВАЖНО!

Перед каждой выплатой самозанятому проверяйте его статус через сайт, здесь необходимо ввести ИНН и дату, на которую интересует статус.

Во-вторых, необходимо закрепить обязанность исполнителя выдавать чек после оплаты услуг заказчиком и штраф за нарушение этого условия. Чек позволит учесть в расходах затраты на услуги (ч. 8 ст. 15 Закона № 422-ФЗ о самозанятых).

В-третьих, хорошим примером договора самозанятым на первичные бухгалтерские услуги или другие будет тот, который не содержит признаков трудового. В таблице даны для сравнения формулировки условий соглашений, заключенных с бухгалтером-работником и бухгалтером-самозанятым.

|

Условия |

Формулировка в трудовом договоре |

Формулировка договора оказания услуг |

|---|---|---|

|

Стороны |

Работодатель и Работник |

Заказчик и Исполнитель |

|

Наименование Не стоит упоминать название должности в наименовании ГПД (неправильными являются образцы «договора с надомным бухгалтером», примеры «договоров с самозанятыми главными бухгалтерами» и т.п.) |

Трудовой договор с бухгалтером |

Договор возмездного оказания услуг (оказания бухгалтерских услуг) |

|

Предмет На трудовой характер отношений указывает включение большого количества работ (схожесть с должностными обязанностями), постоянство выполняемой работы: укажите в ГПД конкретные задачи для выполнения, хорошо, если это разовые работы или повторяющиеся раз от разу. |

«Работодатель обязуется предоставить Работнику работу в должности бухгалтера в соответствии со штатным расписанием. Работа является для работника работой по совместительству». |

«Исполнитель обязуется оказать следующие услуги: произвести исчисление и перечисление налогов и сборов в бюджет за 3-й квартал 20… года» |

|

Срок работ Бессрочные договоры больше характерны для трудовых отношений, заключать с самозанятым его опасно, хотя это и не запрещено законодательно |

«Настоящий Трудовой договор заключен на неопределенный срок» |

Срок оказания услуг: с 1 октября по 30 октября 20.. года» |

|

Оплата труда Не устанавливайте для самозанятого регулярную оплату, вознаграждение выплачивается по окончании оказания услуг, избегайте указания конкретных чисел, совпадающих с днями зарплаты в организации |

«За исполнение должностных обязанностей Работнику устанавливается оклад в размере 50 000 рублей в месяц». |

«Цена настоящего договора составляет 50 000 рублей». «Оплата производится в течение пяти дней с момента подписания акта приема-передачи оказанных услуг». |

Также в ГПД с самозанятым бухгалтером не стоит упоминать режим рабочего времени, время отпуска, условия выплаты больничных, подчинение любым локальным кадровым документам организации (правилам внутреннего распорядка, журналам учета прибытия на работу и др.). Не обеспечивайте исполнителя рабочим местом. Подробно обстоятельства, которые свидетельствуют о подмене трудовых отношений с привлечением физического лица, уплачивающего налог на профессиональный доход, описывает в своем Письме ФНС России от 15.04.2022 № ЕА-4-15/4674.

Как заключить договор с самозанятым

Прежде чем заключить договор, важно проверить, зарегистрирован ли самозанятый. Сделать это можно двумя способами:

- Запросить у него выписку из приложения «Мой налог».

- Бесплатно проверить факт регистрации

.

Игнорировать этот этап рискованно. Если после оплаты окажется, что человек не является самозанятым, налоговая обложит суммы страховыми взносами, начислит НДФЛ, штраф и пени.

Убедившись в том, что исполнитель зарегистрирован, можете подписывать договор

В нём важно указать:

- дату заключения;

- права и обязанности сторон и предмет договора;

- порядок оказания услуг;

- описание сдачи-приемки, правила подписания акта;

- последствия оказания услуг неудовлетворительного качества;

- стоимость услуг и способы их оплаты;

- срок действия договора;

- ответственность сторон и порядок изменения условий сотрудничества;

- порядок разрешения споров;

- реквизиты сторон.

Дополнительно можно:

- уточнить, что исполнитель работает как самозанятый;

- оговорить, что компания-заказчик освобождается от обязанности по уплате налогов и взносов (со ссылкой на закон);

- указать, что в случае прекращения деятельности и снятия с учета самозанятый обязан предупредить вас, и прописать ответственность за нарушение договоренностей.

Так могут выглядеть условия в договоре с самозанятым.

можно в двух случаях:

- если сумма сделки меньше 10 000 рублей;

- если сделка исполняется немедленно при заключении договора. Например, если вы пригласили мастера, чтобы тот починил ПК.

Иногда вместо того, чтобы заключать договор и согласовывать его, удобнее использовать договор-счет-акт — простой документ на одну страницу (

). Он подойдет для простых сделок: если не нужно согласовывать работу в несколько этапов или использовать в работе персональные данные покупателей.

Используя стандартный договор, нужно дополнительно подписывать акт. С договором на «одном листе» всё проще. Чтобы не возиться с актом, напишите, в какой момент клиент принимает услугу. Если работаете по постоплате, можно указать, что факт оплаты подтверждает качество услуг.

Что проверить перед началом работы с самозанятым

Чтобы начать работать с самозанятым, достаточно заключить гражданско-правовой договор. Перед заключением договора убедитесь, что:

- У исполнителя действительно есть статус самозанятого. Проверить это можно на сайте ФНС. Для этого введите ИНН самозанятого и дату, на которую хотите узнать статус.

- у него нет сотрудников, с которым оформлены трудовые договоры;

- У несовершеннолетнего самозанятого есть письменное разрешение от родителей на сделку;

- его деятельность не попадает под исключения. Так, самозанятые не могут перепродавать товары;

Если самозанятый в статусе ИП потеряет право на НПД, для заказчика это ничем не грозит. ИП должен сам задекларировать свои доходы и заплатить налоги.

Перед заключением договора попросите самозанятого предоставить справку о регистрации его в качестве плательщика налога на профессиональный доход. И регулярно проверяйте его статус, чтобы обезопасить себя от лишних трат и штрафов.

Если самозанятый в статусе ИП, потеря права на НПД для заказчика ничем не грозит. За ИП по гражданско-правовому договору вы никогда не платите налоги и взносы, какой бы режим он не применял.

Нет времени вести кадровый учёт?

Возьмём его на себя от 833 рублей в месяц

Узнать подробнее

Как заключить договор с самозанятым

Главное — в договоре в самозанятым не должно быть формулировок трудового договора: работник, сотрудник, оплата труда, премия, заработная плата, рабочее время. Иначе налоговая может переквалифицировать договор в трудовой.

Из договора должно быть понятно, что вы — заказчик, а не работодатель, а самозанятый — исполнитель, а не наёмный сотрудник.

Добавьте в договор пункты, которые обезопасят вас от рисков:

- Укажите, что исполнитель — плательщик налога на профессиональный доход;

- Чётко пропишите услугу, которую будет выполнять самозанятый. Проверьте, чтобы не было ссылок на должностные инструкции и корпоративные договоры.

- Установите вознаграждение за результат, а не за регулярное выполнение должностных обязанностей.

- Избегайте формулировок про системность выполнения услуг и бессрочность.

- добавьте пункт об ответственности за снятие с учёта в качестве плательщика налога на профессиональный доход. Если такое произойдёт, исполнитель обязан письменно уведомить вас в течение 3-х рабочих дней. Кроме этого, предусмотрите штраф, если он не передаст вам чек или не сообщит о снятии с учёта как плательщик НПД.

- Уберите из договора место работы — у самозанятого оно может меняться.

Какие документы оформить при работе с самозанятым

Документооборот при работе с самозанятым-физ-лицом и ИП-самозанятым одинаковый. После оплаты услуг самозанятый предоставит вам чек из приложения «Мой налог».

По закону чек — единственный обязательный документ при работе с самозанятыми. С ним вам точно не доначислят страховые взносы и НДФЛ.

Чек может быть на бумаге получить на бумаге или электронный. Электронный чек можно получить такими способами:

- самозанятый пришлёт вам на электронную почту или в любой из мессенджеров;

- считать QR-код на чеке с помощью смартфона или планшета.

Если вы планируете подписать договор с иностранцем-самозанятым, кроме Белоруса, вам необходимо в течение 3 рабочих дней известить МВД. А после окончания работ, направить ещё одно уведомление о расторжении договора. Иначе на компанию наложат штраф до 800 тысяч рублей.

Миф 4. С ними сложно взаимодействовать

Вести документооборот и работать с самозанятыми не так сложно – обязательства сторон прописаны в договоре.

Скорее, существует проблема непонимания, кто из специалистов годится в самозанятые, а кто – нет. Принцип такой: режим подходит тем, кто будет занят проектно, а не полный день.

Успокоить помогают и специальные b2b-платформы. Летом мы запустили такую в партнерстве с hh.ru и избавили компании от головной боли из-за расчетов, ведения документооборота и поиска нужных людей, заботясь о качестве и безопасности сотрудничества бизнеса с самозанятыми.

Платформа берет на себя:

- подбор исполнителей;

- все выплаты, а также уплату налога;

- электронный документооборот;

- регистрацию самозанятых и их дохода в ФНС, проверку статуса и лимитов;

- техническую и клиентскую поддержку исполнителей.

Так мы снимаем страх большой нагрузки на делопроизводство. Провести оплату, скажем, 50 самозанятым через сервис получится гораздо быстрее, чем вручную.

Предприниматели отмечают, что к взаимодействию с самозанятыми быстро привыкаешь, и это начинает работать на тебя: мобилизует ресурсы и рационализирует подход к бизнесу.

Имея пул исполнителей на аутсорсе, можно гибко реагировать на вызовы или сезонные всплески, усиливать команду во время болезни или отпуска штатных сотрудников.

В любом случае взаимодействовать с самозанятыми будет комфортнее, если иметь под рукой «облако рабочей силы»: платформу, к которой можно обращаться за временным работником.

Это тоже выгодно: предприниматель имеет постоянный доступ к широкому кругу специалистов, которых он может сравнить по квалификации, отзывам и стоимости услуг и принять оптимальное решение.

Статус самозанятого однозначно открывает новые возможности как для исполнителей, так и для заказчиков. Одни получают возможность больше зарабатывать, другие же находят выгоду в оптимизации процессов.

Сдерживающие факторы для обеих сторон часто субъективны: боязнь нового, недоверие к госструктурам и иным посредникам, страх погрязнуть в еще одной стопке бумаг.

В действительности схема не только проста и безопасна, но уже и отлажена — количество организаций, опробовавших ее, растет каждый день, а число самозанятых исчисляется миллионами.

Какие нарушения выявляют налоговые службы

Налоговые службы всё чаще направляют запросы юрлицам с просьбой предоставить информацию по самозанятым подрядчикам. Инспекторов интересует вся документация по сделкам с такими исполнителями. Иногда организацию информируют о том, что она находится в зоне риска при работе с самозанятыми и какие действия ей нужно предпринять, чтобы не злоупотреблять правом использования труда плательщиков НПД.

ФНС постоянно следит за деятельностью организаций. Под особый контроль попадают те, кто сотрудничает с самозанятыми. Когда юрлицу нужно выполнить работу, он обязан:

- заключить с физлицом официальный договор;

- выплачивать исполнителю зарплату и гарантировать соцпакет;

- отчислять за сотрудника НДФЛ и страховые взносы.

Чтобы снизить налоговую нагрузку, бизнесмены просят потенциальных работников оформлять самозанятость и после этого нанимают их на основании договора ГПХ. Задача ФНС — обнаружить незаконную подмену трудовых отношений, доначислить НДФЛ и взносы и оштрафовать организацию. Доказательством факта нарушения считают:

- оформление исполнителю постоянного пропуска для входа на территорию заказчика;

- регистрацию в журнале ежедневного прихода/ухода самозанятого с работы;

- кадровую документацию: соглашение о материальной ответственности, график отпусков, командировочный лист и прочее;

- расчётный лист по заработной плате;

- документы по охране труда и соблюдение техники безопасности с подписью самозанятого;

- доверенность на имя плательщика НПД для представления интересов заказчика;

- регулярные обязательные диспансеризации исполнителя;

- компенсацию заказчиком расходных материалов, командировочных и транспортных расходов.

Какие есть подводные камни

Но есть тут и определённые сложности, к которым нужно подготовиться.

- Из-за «антиотмывочного» закона ФЗ-115 банки с подозрением относятся к платежам физическим лицам на карту. Поэтому всегда есть шанс нарваться на блокировку счёта. Особенно если массовые выплаты разным физлицам — нетипичное для вас финансовое поведение.

Избавиться от блокировки не сложно. Всё, что нужно, — договор и чеки, подтверждающие легальность выплат. Но даже в нескольких днях простоя для бизнеса из-за блокировки счёта приятного мало.

- Самозанятый может аннулировать чек после сделки и не заплатить с неё налог. Если об этом узнают в налоговой — а они обязательно узнают в момент получения вашей годовой отчётности, — у инспекторов возникнет вопрос: почему вы перевели деньги физлицу, а с них никто не заплатил налоги. И могут доначислить вам НДФЛ и взнос в ФСС на сумму транзакции.

Если исполнитель просто предоставит некорректный чек (с опечаткой в названии фирмы или ошибкой в дате) — налоговая не спишет вам его услуги из налоговой базы.

- И наконец, самое серьёзное — в ФНС могут заподозрить, что самозанятый на самом деле ваш штатный сотрудник, но вы не оформляете его, чтобы не платить взносы. Это грозит штрафом до 10 000 рублей для ИП и до 100 000 для юрлиц. Притом с обязательной выплатой всех страховых взносов и НДФЛ с момента заключения договора.

Бывших сотрудников не бывает

Другая популярная зацепка для проверяющих – установление факта прошлых трудовых отношений между юридическим лицом и нынешним самозанятым. Тут с налоговиками не поспоришь: закон об НПД прямо запрещает заключать договоры с самозанятыми, если в течение двух последних лет они работали в организации по срочным договорам и даже по договорам подряда. Связь в условиях электронной отчетности проверяется «на счёт раз». Подозрение может вызвать даже ситуация, когда самозанятый прежде работал в фирме «Альфа», затем уволился и заключил договор с фирмой «Бета», но «Альфа» и «Бета» тесно связаны межу собой экономически или организационно.

Какие у компаний и ИП преимущества при работе с самозанятыми

Самозанятыми называют физических лиц и ИП, которые перешли на специальный налоговый режим НПД. Они получают доход от личной деятельности — продают товары своего производства или оказывают услуги. Например, пекут торты, проводят фотосессии или ремонтируют автомобили. Самозанятые работают без сотрудников и могут оказывать услуги одновременно нескольким клиентам.

Компаниям и ИП выгоднее работать с самозанятыми, а не с физическими лицами. Вот главные преимущества для бизнеса:

- Компании и ИП не платят налог с дохода самозанятого. С выплат по трудовому договору или по договору ГПХ работодатели обязаны удержать и заплатить НДФЛ. Размер НДФЛ составляет 13, 15 или 30% — в зависимости от гражданства физического лица и размера его дохода. Самозанятые же уплачивают налог со своего дохода самостоятельно.

- Компании и ИП не платят страховые взносы за самозанятого. К таким взносам относят ОМС, ОПС, ВНиМ и взносы на травматизм. С 2023 года размер страховых взносов за сотрудников по трудовому договору составляет 30% от суммы выплаты.Самозанятые освобождены от уплаты страховых взносов, но могут делать пенсионные отчисления добровольно.

Что сказано в законе

Выбирать специальный налоговый режим НПД имеют право граждане РФ, ЕЭС — физические лица и индивидуальные предприниматели. Для оформления самозанятости необходим ИНН. Стать плательщиком НПД можно с 16 лет, с разрешения родителей или опекунов — с 14 лет. Спецрежим действует во всех регионах РФ.

Для регистрации в статусе плательщика НПД можно использовать несколько вариантов:

- приложение «Мой налог» — сервис налоговой для мобильных устройств;

- приложение «Мой налог» на сайте налоговой службы;

- портал Госуслуг.

Какие выплаты самозанятым будут считаться доходом? Только те, которые предприниматель сам заявит в учет доходов от своей бизнес-деятельности. В отличие от физлиц, работающих со статусом ИП, когда все поступления на расчетный счет облагаются налогом, у самозанятых всё иначе. Они принимают платежи, переводы на личную карту, банковский счет, но в налоговый учет это не идет. Налоговая инспекция рассчитывает профессиональный доход лиц, работающих в качестве самозанятых, исключительно по тем суммам, которые указаны при формировании чеков.

Самозанятые не платят налоги на профессиональный доход со следующих поступлений:

- зарплата;

- доход от вкладов, ценных бумаг, продажи долей;

- продажа недвижимости, другого имущества;

- доверительное управление;

- завещание, дарственные и т. д.

Вышеперечисленные статьи дохода попадают под действие других налоговых требований. К бизнесу они не имеют отношения.

Плательщиком налога на профессиональный доход оплачиваются налоги с поступлений от бизнес-деятельности на следующих условиях:

- 4% — оплата от физлиц;

- 6% — оплата от юрлиц.

Для заявления о получении дохода самозанятые формируют чеки в специальном приложении. Других источников информации у налоговой нет. Если чек не сформирован, самозанятый может нести ответственность за уклонение от уплаты налогов. Согласно налоговому кодексу, данное нарушение облагается штрафом:

- 20% от суммы скрытого платежа, если нарушение допущено впервые;

- 100% от суммы за повторное нарушение, допущенное в течение полугода после первого.

Чтобы не попасть под действие штрафных санкций, как только получили платеж, сформируйте чек. В электронных чеках указывается точная сумма платежа, дата, данные о плательщике. Если документ оформлен ошибочно, самозанятый аннулирует чек.

Правовой статус самозанятых граждан

После регистрации физлицо или предприниматель вправе заключать гражданско-правовые сделки. Работать можно с частными клиентами, организациями, в том числе иностранными, и даже государственными учреждениями. Деятельность осуществляется легально. Выручка же отражается в личном кабинете приложения «Мой налог».

Сделки с самозанятыми гражданами заключаются по общим правилам. Если одним из участников является юридическое лицо, соблюдение письменной формы становится обязательным. Выполнять требование придется также при превышении суммой договора минимума в 10 000 рублей (ст. 161 ГК РФ).

Единственным ограничением является запрет на сотрудничество с бывшим работодателем. Он устанавливается ст. 8 закона 422-ФЗ и действует 2 года с момента регистрации самозанятого гражданина. Запрет направлен на борьбу с незаконной оптимизацией налогов и уклоненем от оплаты страховых сборов.

Зачем работать с самозанятыми

- Меньше работы отделу кадров. При приёме на работу физического лица появляется много бумажной волокиты: принять на работу, оформить трудовой договор, включить в штатное расписание, рассчитать зарплату и перечислить налоги, начислять отпускные. При работе с самозанятым достаточно оформить договор и получить чек за оказанные услуги.

- Низкие налоги. Затраты на самозанятого равны нулю. Все налоги они платят сами, зато организация экономит на страховых взносах 30%, подоходном налоге и социальных выплатах.

- Увеличение расходов. Стоимость услуг включается в расходы организации. Бумажный или электронный чек, полученный от самозанятого, можно списать в затраты и снизить налогооблагаемую базу.