Рекомендации по заполнению формы УПД

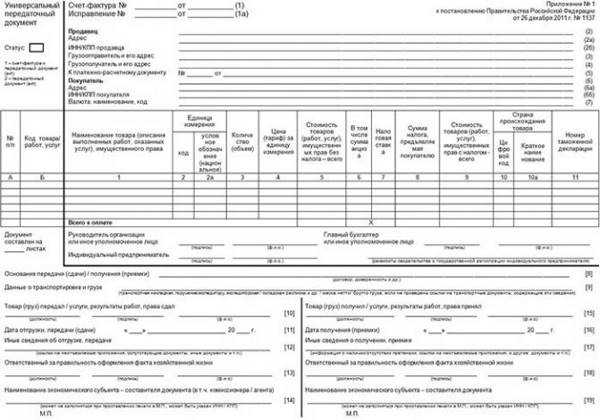

Форма акта, вместе с рекомендациями и порядком заполнения, была создана ФНС и предложена к применению в официальном письме.

Рекомендации по заполнению документа:

- Вступительная часть практически аналогична счету-фактуре, лишь с тем отличием, что в акте имеется «Статус», несколько дополнительных граф «Код работ/продукции, услуг» и «№ п/п» и поле, где указывается количество листов документа. «Статус» предполагает на выбор два варианта: передаточный акт и счет-фактура; передаточный документ. Код «Услуг, работ/продукции» указывается: ОКУН, ОКВЭД в отношении услуг и работ; артикул продукции.

- На основании условий сделки, отражаемых в соглашении, при учете затрат применяется несколько либо одна дата, указываемая в строках 16, 1 и 11. Если согласно договору допустимо использовать все даты, то при учете НДС продавец указывает дату отгрузки (стр. 11), а приобретатель – дату приемки (стр. 16).

- В строках 2 «Продавец» и 6 «Покупатель» отражается информация об участниках правоотношений. К примеру, при передаче прав на владение имуществом – пользователя и правообладателя, а при передаче произведенных работ – заказчика и подрядчика. Остальные данные, соответствующие сведениям, содержащимся в счете, заполняются с учетом требований Приложения № 1 к государственному Постановлению 1137.

- В строчке «Основание передачи» отражаются данные о финансовой деятельности и определенных условиях осуществленной сделки с указанием реквизитов договоренности, соглашения либо поручения.

- В строчке «Сведения об основном грузе и транспортировке» указываются данные транспортных документов, складских списков о перемещениях, информации о грузе (комплектации, весе и количестве).

- В строки 10 и 15 заносятся ФИО, должность и подписи соответствующих лиц. Если продукцию передает один и тот же человек, ответственный за подписание фактура, то подпись можно не проставлять, а только внести должность и инициалы.

- Строчка 12 предназначена для занесения сведений об отгрузке. Соответственно в 17 строке «Другие данные о приемке/получении» указываются данные о наличии претензий либо информация о документации.

- В строчках 18 и 13 отображается информация о должностных лицах, ответственных за правильное оформление факта финансовой деятельности с обязательным указанием ФИО.

Также УПД при необходимости можно дополнить другими строчками, к примеру, если в компании ответственность за оформление документов подобного рода лежит на нескольких лицах, разрешено внести сроки 18а и 13а с указанием подписи, инициалов и должности.

Строчки 19 и 14 предназначены для указания названия и других реквизитов, определяющих финансовых субъектов сделки, которые составили передаточный документ. Здесь может быть отражена информация о должностном лице, ведущем бухгалтерский учет на основании соглашения либо данные об агенте, передающему другой стороне сделки продукцию, приобретенную у продавца, но уже от своего имени.

Эти два реквизита обязательны, но если в бумаге будут проставлены официальные печати с указанием полного наименования всех заинтересованных сторон сделки, то данные строки можно не заполнять.

Где можно скачать бесплатный образец передаточного документа в формате Excel?

Относительно печати, она может и не присутствовать на бланке документа, но только в том случае, если были внесены полностью все необходимые данные первичной документации.

Чистый бланк УПД.

Кто составляет и утверждает акт?

Зачастую УПД составляется в организации для сокращения объемов документооборота и упрощения сделки в процессе приемки-передачи товаров, услуг, имущественных прав.

Документ утверждается руководителем, учредителями организации.

Порядок формирования достоверной отчетности в результате присоединения компании указан в Методических рекомендациях относительно формирования отчетности в случае реорганизации предприятий (Приказ Минфина РФ от 2003 года №44н).

Если вам предстоит уйти в декретный отпуск, то нужно правильно составить заявление. Образец заявления на отпуск по уходу за ребёнком вы найдёте в данном материале.

Если вы хотите узнать больше о применении универсального передаточного документа, то посмотрите это видео:

За что стороны борются: плюсы и минусы УПД

- Плюсы УПД:

- Удобство использования – электронный документ можно создать и передать в считанные минуты, в то время как акт приема передачи требует времени на подготовку и оформление;

- Экономия времени и усилий – нет необходимости хранить бумажные копии актов, ведь УПД может быть сохранен в электронном виде;

- Сокращение расходов на бумагу и печать – для УПД не требуется использование бумаги и печати, что помогает снизить затраты организации;

- Автоматизация процесса – УПД позволяет настроить автоматическую генерацию документов и передачу информации в систему учета, что повышает эффективность работы;

- Увеличение точности – в электронном документе отсутствуют ошибки, которые иногда допускаются при ручном заполнении акта приема передачи.

- Минусы УПД:

- Требует наличие технического оборудования – для использования УПД нужно иметь электронную подпись и программное обеспечение, что может быть дополнительным расходом для организации;

- Риск потери данных – в случае сбоя в работе электронной системы или потери доступа к документам, могут возникнуть сложности с восстановлением информации;

- Невозможность использования в некоторых случаях – существуют технические и правовые ограничения, при которых акт приема передачи все равно требуется оформлять в бумажном виде.

В итоге, решение о переходе на использование УПД зависит от конкретной организации и ее потребностей. Наличие дополнительных затрат на техническое оборудование и обучение сотрудников могут ограничивать возможность перехода на УПД. Однако, использование Унифицированного передаточного документа может принести значительные преимущества в виде экономии времени, ресурсов и повышения точности работы организации.

Когда можно использовать УПД вместо акта выполненных работ

Существует две ситуации, когда допускается использование организацией бланков УПД вместо АВР:

- в качестве замены бланков АВР и СФ;

- в качестве замены только АВР.

Первый случай предполагает заполнение единого передаточного протокола, заменяющего собой как счет-фактуру, так и АВР. Он должен заполняться с учетом рекомендаций, указанных в письме ФСН, где был утвержден формат этой официальной бумаги.

Бесплатная консультация Юриста

+7 800 350-51-81

Применяемый в подобном виде УПД приобретает статус «1», проставляющийся в отдельном свободном поле. Ввиду того, что такой формуляр может совмещать в себе АФР и СФ, потребуется заполнить все строки, требующиеся для того, чтоб эта бумага была признана одновременно первичным и расчетным документом.

Второй вариант предполагает замену только АВР с отдельным формированием СФ. В этом случае УПД применяется только в роли первичной документации, поэтому ему присваивается статус «2», который также потребуется указать в соответствующем поле.

Важно: в случае верного составления передаточного протокола его можно будет использовать для проведения процедуры возврата НДС.

Какой документ может быть выписан раньше?

Не стоит сбрасывать со счетов, что при предоставлении работ счет-фактуру нельзя выписать ранее, чем они будут предоставлены. Но это не касается предварительной оплаты (аванса) за выполнение работ.

Аргументами, дающие возможность предприятию-исполнителю выставить счет-фактуру по оказанию работ до факта представления и при отсутствии предоплаты (аванса), считаются те, что у предприятий-поставщиков нет принципиальных значений по срокам предъявления такой документации.

Внимание! Одновременное получение этого документа заказчиком становится обязательным условиям для принятия к вычету НДС. Иначе говоря, досрочное получение не оказывает влияния на выполнение этого условия

Так как для поставщика предоставление счета-фактуры не играет роли, то этот документ выставляется продавцом во время подписания договора. Досрочное получение заполненного документа не влияет на вычет по НДС.

Наряду с бумажной версией юридическую силу имеет электронный вид счета-фактуры. Этот документ также содержит всю необходимую информацию с соблюдением всех правил, который подписывается уполномоченным лицом (о подписании счета-фактуры читайте тут). Такой документ является основанием для вычета НДС и должен храниться четыре года (о правилах хранения счетов-фактур мы писали в отдельном материале).

Когда можно использовать УПД вместо акта выполненных работ

Существует две ситуации, когда допускается использование организацией бланков УПД вместо АВР:

Первый случай предполагает заполнение единого передаточного протокола, заменяющего собой как счет-фактуру, так и АВР. Он должен заполняться с учетом рекомендаций, указанных в письме ФСН, где был утвержден формат этой официальной бумаги.

Применяемый в подобном виде УПД приобретает статус «1», проставляющийся в отдельном свободном поле. Ввиду того, что такой формуляр может совмещать в себе АФР и СФ, потребуется заполнить все строки, требующиеся для того, чтоб эта бумага была признана одновременно первичным и расчетным документом.

Второй вариант предполагает замену только АВР с отдельным формированием СФ. В этом случае УПД применяется только в роли первичной документации, поэтому ему присваивается статус «2», который также потребуется указать в соответствующем поле.

УПД без НДС: когда составляется

Организация или ИП не начисляют НДС со своей реализации в различных обстоятельствах. Например, они находятся на спецрежиме (УСН, ЕНВД, ПСН или до 01.01.2019 на ЕСХН) и, следовательно, по деятельности, осуществляемой в рамках такого режима, не признаются плательщиками НДС. Поэтому НДС покупателю такие организации и ИП не предъявляют.

Аналогично, НДС не предъявляют организации и предприниматели на ОСН по операциям, не подлежащим налогообложению (освобождаемым от налогообложения) на основании ст. 149 НК РФ.

В остальном УПД заполняется в обычном порядке (Приложение № 3 к Письму ФНС от 21.10.2013 № ММВ-20-3/96@).

Бланк, правила и пример заполнения УПД — на этой странице. Также мы разберем, что писать в каждом поле документа.

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

![]()

Не знаете, как заполняется форма. Нужен пример заполнения и пояснения, что в каком поле указывать? Все это есть ниже.

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк или образец в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

Как оформить УПД вместо акта выполненных работ

Процесс оформления этого документа может предполагать как использование рекомендованного формата, так и добавление в бланк отдельных необходимых для проведения определенных сделок строк. При этом не допускается удаление обязательны граф по Приложению 4 к Письму. Указывая информацию в графе «Статус», следует придерживаться такого порядка:

- Код «1» нужно указывать только в том случае, если бланк будет использоваться одновременно в роли счет-фактуры и акта. Это означает, что потребуется указание информации как в разделе счета-фактуры, так и в дополнительном первичном разделе;

- Код «2» используется в случае применения универсального протокола лишь как акта. В этом случае допускается не заполнение строк, касающихся НДС.

В основном разделе УПД вписываются строчки из счет-фактуры. Формат такого бланка был утвержден Постановлением № 1137 от 26 декабря 2011 года. В эту часть документа лицо, выступающее в роли налогоплательщика, не имеет права вносить какие-либо изменения.

В дополнительном разделе в обязательном порядке указываются реквизиты, которые предусмотрены ФЗ № 402 для первички. В этот раздел при необходимости допускается добавление дополнительных строк исходя из специфических особенностей хозяйственной деятельности коммерческой структуры.

Юридическая сила УПД: что говорят судебные практики?

Статья 40 Гражданского кодекса Российской Федерации признает УПД одной из форм доказательств в гражданском процессе. Однако, сложившаяся судебная практика предъявляет некоторые требования к УПД, чтобы он имел юридическую силу и мог быть использован в качестве доказательства.

Во-первых, судебные практики отмечают, что УПД должен быть составлен в письменной форме и подписан сторонами, передающими и принимающими товары или услуги. Подписи сторон подтверждают согласие с содержанием документа и его достоверность.

Во-вторых, УПД должен содержать полную и точную информацию о передаче товаров или оказании услуг. Отсутствие необходимых данных или их несоответствие действительности может привести к отказу суда в учете УПД в качестве доказательства.

Третье требование, предъявляемое судебной практикой, связано с учетом контекста и обстоятельств, в которых был составлен УПД. Если обнаружится, что некоторые сведения в УПД недостоверны или имеют искаженный характер, суд может признать его недействительным и неиспользовать его в качестве доказательства.

Кроме того, есть ряд других факторов, которые судебная практика учитывает при оценке юридической силы УПД. Например, суд может учесть свидетельские показания или другую документацию, подтверждающую факт передачи товаров или оказания услуг.

Таким образом, юридическая сила УПД зависит от его правильного оформления, соответствия действительности и достоверности информации, а также от сопутствующих доказательств и свидетельских показаний. УПД считается действительным и может быть использован в судебном разбирательстве, если он соответствует требованиям судебной практики и доказывает факт передачи товаров или оказания услуг.

Варианты использования УПД

Исполнитель может применять универсальную форму в двух вариантах. Первый – для замены акта и счет-фактуры. Этот способ позволяет не только заявить сумму НДС к вычету, но и отразить хозяйственную операцию в учете, а также сдать заказчику перечень выполненных услуг. Второй – для замены только акта.

Утвержденный типовой бланк УПД представлен ФНС в своем Письме. Документ разработан согласно действующим требованиям стат. 169 НК и п. 2 стат. 9 Закона № 402-ФЗ от 06.12.11 г. Редакция бланка приведена в соответствие с нормативными изменениями. Последняя корректировка выполнена по состоянию на 01.10.17 г. Общие рекомендации по внесению данных с указанием обязательных строк приведены в Приложениях 3, 4 Письма. Имейте в виду, что правила отражения информации различаются в зависимости от варианта применения УПД.

Счёт-фактура

Этот документ обязаны выставлять только организации и предприниматели, которые являются плательщиками НДС — в основном те, кто работает на общей системе налогообложения.

Организации и ИП на УСН и патенте обычно не платят НДС и поэтому выставлять счета-фактуры не обязаны. Есть несколько исключений, о которых мы рассказали в отдельной статье.

Счёт-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передаётся покупателю, другой остаётся у продавца. Счёт-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуг.

Счёт-фактура — это основание для того, чтобы принять НДС к вычету, поэтому все организации относятся к нему с особым трепетом.

Чтобы не изучать форму и правила выставления счёта-фактуры, воспользуйтесь Эльбой.

УПД со статусом 1

Строка 1 Номер документа (по порядку по хронологии) и дата его составления. Максимальный срок выставления счета-фактуры — пять календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ, передачи имущественных прав.

Строки 2, 2а и 2б Сведения о продавце: название, адрес, ИНН и КПП.

Строка 5 Сведения о номере платежного поручения. Заполняется, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или она была перечислена в день отгрузки, ставится прочерк.

Строки 6, 6а и 6б Сведения о продавце. Заполняются так же, как и сведения о покупателе.

Строка 7 Наименование и код валюты. Счет-фактура выставляется в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ).

Строка 8 Идентификатор государственного контракта. 8 строка в УПД заполняется только в том случае, если у вас есть данные. Если нет (то есть если вы не работаете с контрактом, или у вашего контракта нет идентификатора) — в строке ставится прочерк.

Табличная часть ![]()

А Номер строки таблицы. Можно не заполнять.

Б Код товара, работ, услуг. Для товаров — артикул, для работ — код по ОКВЭД, для услуг — код по ОКУН. Код товара, работ, услуг в УПД приводится, если нужно указать на налоговые льготы или другие особые условия.

Графы 1, 1a и 2 Наименование товаров или описание и единицы измерения выполненных работ, оказанных услуг, переданных имущественных прав. Графа 1а содержит код вида товара по единой ТН ВЭД ЕАЭС, с 1 октября 2017 года ее заполнение обязательно в отношении товаров, экспортированных из России в государства ЕАЭС — в Белоруссию, Казахстан, Армению или Киргизию (в ином случае ставится прочерк). Код товара берется из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54).

Графа 3 Количественные параметры товаров, работ, услуг. Если невозможно их определить — ставится прочерк.

Графа 4 Цена за единицу измерения (при возможности ее указания) без НДС.

Графа 5 Стоимость всего количества товаров, работу, услуг, переданных прав без НДС.

Графа 9 Стоимость всего количества товара (работ, услуг, переданных прав) с учетом НДС.

Можно ли использовать два документа одновременно?

Могут возникать ситуации, при которых встает вопрос об одновременном использовании УПД и СЧФ. Например, один контрагент требует оформить сделку счетом-фактурой и товарной накладной, а другой согласен на обмен УПД. С точки зрения законодательства, оба варианта вполне легитимны и могут применяться в одной организации.

Применение одного из вариантов оформления возможно в рамках одного договора, т.е. все отгрузки по одному договору могут, например, оформляться пакетом документов «СЧФ + накладная», а по другому договору – УПД, заполненным в соответствии со статусом «1». Разные партии в рамках одного договора могут оформляться как пакетом документов «СЧФ + первичный документ БУ», так и УПД со статусом «1» (по тексту письма №ГД-4-3/8963 ФНС от 27-05-15 г.).

В НУ эти суммы признаются и в целях расчета налога на прибыль, одновременно с учетом по НДС.

Применение УПД не накладывает ограничений на использование в документообороте других учетных форм. Теоретически нет законодательного запрета и на использование УПД со статусом «2» с одновременным оформлением счета-фактуры.

Разбираем новые форматы

Договор

Описывает права и обязанности сторон сделки. Обычно в договоре бывают такие разделы:

Договор обычно оформляется в 2-х экземплярах и содержит подписи каждой стороны.

Шаблоны распространённых договоров:

Необязательный документ, в котором продавец указывает цену, количество товара и реквизиты для перечисления оплаты.

Вы можете сами придумать форму счёта на оплату или найти в интернете готовую. Счёт может заменить договор, если включить в него все существенные условия сделки.

В Эльбе есть готовый шаблон счёта. Выберите контрагента, укажите товары или услуги, их количество, и документ готов. По желанию добавьте подпись, печать и QR-код.

QR-код поможет клиентам сделать оплату удобной и быстрой. Главное не забыть выдать кассовый чек, об этом расскажем дальше.

В каких случаях необходим акт выполненных работ по договору ГПХ

В ГК РФ нет обязательного положения о необходимости сопровождать сделку актом. Этот документ нужен больше для подстраховки от нестандартных ситуаций, когда мало устного заверения о том, что заказчик удовлетворен качеством оказанной услуги. Составление и подписание документа требуется в следующих случаях:

- Самозанятому выплачивается аванс. Вознаграждение исполнителю можно включить в расходы только на дату завершения работ, что подтверждается актом. Засчитать аванс отдельно другим днём нельзя.

- Услуга оказывается в несколько этапов. На размер оплаты самозанятого влияет объём, а в документе как раз фиксируется, сколько задач за определённый период было выполнено.

- В договоре нет чёткой формулировки предоставляемой услуги. Тогда в приложении исполнитель детально расписывает, что именно он сделал.

- Самозанятому пришлось аннулировать чек. Если заказчик перевёл неправильную сумму вознаграждения или чек был выбит с ошибкой, его придётся отменить. Чтобы у ФНС не было вопросов, необходимо составить акт с отсылкой на аннулирование документа.

- Услуга не соответствует заявленному качеству. Если заказчик не доволен работой или были сорваны все сроки, он вправе уменьшить размер вознаграждения. В этом случае акт будет являться доказательством нарушения условий сделки во время судебного разбирательства.

Акт служит гарантией того, что у контрагентов впоследствии не будет разногласий и необходимости обращаться в суд. И если возникнет такая ситуация, это документ будет служить доказательством. Его отсутствие может быть расценено судом как пренебрежение к процедуре сдачи-приёмки. А это повлечёт за собой наложение штрафных санкций.

Каково предназначение счета-фактуры при отгрузке?

Счет-фактура — это первичный документ налогового учета по НДС. Организации и ИП на ОСН обязаны выставить этот документ, выделив в нем сумму налога, подлежащую уплате в бюджет с данной операции.

От оформления документа не освобождаются хозяйствующие субъекты, получившие освобождение от уплаты налога по ст. 145 НК РФ.

В свою очередь, спецрежимники, например лица, применяющие УСН, могут отказаться от выписки счетов-фактур за исключением тех случаев, когда они осуществляют посреднические или импортные операции.

Покупателю на ОСН требуется корректный счет-фактура со всеми реквизитами, чтобы принять НДС к вычету. Поэтому продавцам следует подходить к выписке этого документа с предельной внимательностью. Его форма утверждена постановлением Правительства от 26.12.2011 № 1137. Никаких собственных форм на базе этой экономические субъекты разрабатывать не вправе, в противном случае покупатель не будет иметь возможности принять НДС к вычету, а ведь основное предназначение счета-фактуры именно в этом (ст. 169 НК РФ).

С 01.07.2021 действует новый бланк счета-фактуры, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Платёжные документы

Подтверждает оплату товаров или услуг. Это может быть платёжное поручение, платёжное требование или кассовый чек.

Кассовый чек выдают при помощи онлайн-кассы. Её обязаны применять все, кто принимает оплату наличными и банковскими картами. Исключения перечислены в пункте 2 статьи 2 закона 54-ФЗ. Все чеки передают в налоговую через оператора фискальных данных (ОФД). Контур.ОФД моментально отправляет данные в ФНС, а вся информация о чеках и кассах доступна в личном кабинете сервиса.

Отсрочек по применению онлайн-касс больше нет, но есть исключения для некоторых видов деятельности, а на патенте кассой должны пользоваться только некоторые предприниматели — полный список исключений смотрите в статье.

Платёжное поручение остаётся у предпринимателя, когда он переводит деньги через интернет-банк. Этот документ подтверждает перечисление денежных средств по определённым реквизитам.

Товарный чек — необязательный документ, который выдают по просьбе покупателя. Покупателю документ нужен, чтобы подтвердить, что он не только потратил определённую сумму денег, но и купил определённые товары — например, по поручению руководителя. Форма товарного чека не установлена, поэтому можно разработать свою с обязательными реквизитами: наименование документа, номер, дата, название ООО или ФИО ИП, ИНН, товары и услуги, сумма оплаты и подпись с расшифровкой и должностью.

Практика применения УПД: плюсы и минусы

Плюсы использования УПД:

- Удобство и эффективность. Онлайн формат УПД позволяет сохранить время и силы, необходимые для составления и обработки бумажного акта передачи. Все данные автоматически заполняются в электронной форме, что упрощает процесс заполнения и снижает вероятность ошибок.

- Сокращение бюрократии. Отказ от использования бумажных актов передачи позволяет снизить бумажную волокиту и упростить взаимодействие между участниками сделки.

- Уменьшение затрат. Использование УПД экономит средства, необходимые для печати и хранения бумажных документов.

- Экологичность. Благодаря отказу от бумажных документов, уменьшается потребление бумаги и вклад в сохранение окружающей среды.

Минусы использования УПД:

- Технические проблемы. Возможны сбои в работе информационной системы, что может вызвать непредвиденные трудности при оформлении или получении УПД.

- Ограничения в применении. Некоторые виды деятельности или операций не могут быть оформлены УПД, и требуют традиционного акта передачи товаров, работ или услуг.

- Непонимание сторонами. Некоторые участники сделки могут испытывать трудности в использовании электронных документов и предпочитают традиционные бумажные акты передачи.

Заключение: практика применения УПД имеет свои плюсы и минусы. Однако, общий тренд перехода к электронным документам позволяет сэкономить время и средства, упростить бюрократические процессы и содействовать экологической безопасности.

УПД или СЧФ?

Письмом №ММВ-20-3/96 от 21-10-13 г. налоговая служба рекомендует применять УПД в учете, а применение счетов-фактур закреплено в НК РФ как обязательное. При выборе документа, фиксирующего суммы по НДС, налогоплательщики зачастую отказываются от УПД именно по той причине.

Есть и более веские поводы, указывающие, что счет-фактуру заменять УПД нецелесообразно:

-

Ограничения по формату УПД.

Согласно законодательству УПД в бумажном виде может использоваться комплексно в НУ и БУ либо только как документ БУ. Исключительно как счет-фактуру его использовать можно только электронно (согласно Пр. №ММВ-7-15/155 от 24-03-16 г.). -

Авансовые платежи.

В письме №ММВ-20-3/96 зафиксированы случаи, при которых используется УПД (отгрузка товаров, передача имущественных прав, оказание услуг). Авансовые платежи в списке не упомянуты. На аванс выставляется только счет-фактура (ст. 168-3 НК РФ). -

Корректировки.

Изменения стоимости, количества ТМЦ, имущественных прав ведут к необходимости использования корректировочного счета-фактуры. В БУ обычно составляется и подписывается акт или подобный ему документ, отражающий разницу первоначальных и измененных показателей, согласие сторон на изменение условий отгрузки (т.н. кредит-нота и аналогичные ей). При использовании корректировочного УПД все эти сведения (корректировки по НДС, корректировки на разницу показателей) придется отражать в одном документе. Учитывая, что на практике ситуации хозяйственной жизни имеют множество нюансов, это может вызывать затруднения и замедлять оформление документов. Оформить два разных документа, внести в них корректировки и зарегистрировать намного проще. -

Исправления.

При необходимости исправить данные счета-фактуры выписывают новый экземпляр (Правила заполнения СЧФ, п. 7, Пост. Прав. №1137), при этом номер и дату документа менять нельзя. Исправления в бухгалтерских документах вносить проще, например, цифровую информацию просто зачеркивают, помечают дату исправления, и рядом с записью ставит подпись ответственное лицо. Как и в предыдущем случае, здесь проще использовать СЧФ и первичные документы БУ по сделке порознь.

Кроме того, структура бухгалтерской службы на некоторых предприятиях (сельскохозяйственных, производственных) предполагает использование нескольких экземпляров первичных бухгалтерских документов, например, в складском учете и сводных отчетах ответственных лиц подразделений используется одна и та же накладная. Применение УПД в этом случае не имеет смысла.

Универсальный передаточный документ, с этой точки зрения, рекомендуется применять в малом и среднем бизнесе, при наличии ограниченного числа хозяйственных операций и небольшого штата учетных работников.

Важно!

Применение УПД, как и применение счетов-фактур, необходимо отразить в учетной политике организации. Целесообразно утвердить локальным нормативным актом используемую форму УПД (корректировочного УПД)

При переходе на УПД в середине года следует вводить дополнения к учетной политике до начала налогового периода.