Как управлять дебиторской задолженностью

В первую очередь, показатели нужно планировать, а не пускать на самотёк.

Например, сейчас у вас доля дебиторской задолженности по отношению к активам — 20%. В следующем году вы ходите снизить этот показатель в полтора раза. Предполагается, что выручка в следующем году будет примерно 50 млн руб. Посчитаем, какая для этого должна быть среднегодовая дебиторка в следующем году:

50 Х 20% / 1,5 = 6,7 МЛН РУБ. — к этой цифре дебиторки нужно стремиться в следующем году.

Для этого можно изменить условия договоров с контрагентами:

- своим покупателям давать отсрочки на меньшие суммы или на меньший срок;

- поставщикам не выдавать авансы или выдавать в меньшем размере.

На практике это не всегда возможно и зависит от ситуации на рынке и взаимоотношений с тем или иным контрагентом.

Старайтесь давать отсрочки или выдавать авансы только проверенным контрагентам, с которыми давно сотрудничаете, и которые не срывали сроки оплаты и поставок.

Каждый менеджер должен постоянно контролировать всех своих контрагентов и отслеживать сроки оплаты или получения товара.

Если деньги или товар не поступили в срок, придерживайтесь этого алгоритма действий:

- на следующий день после того, как истёк срок оплаты или поставки, напомните контрагенту о его обязательствах;

- если же устное напоминание не дало результата — отправьте письменный запрос;

- если не помогло — отправьте предарбитражное напоминание. Это тоже письмо, но составленное в более жёсткой форме, в котором говорится о возможном обращении в суд;

- если и это не помогло — подготовьте исковое заявление. После того, как суд примет решение, взысканием долга займутся приставы.

Если выбить долг не удалось, можно списать его на убытки. Для этого пристав должен вынести постановление о невозможности взыскания, либо контрагент должен быть ликвидирован.

Если задолженность небольшая, можно не тратить время и деньги на судебные разбирательства, а списать долг по истечении срока исковой давности. В общем случае это — три года.

Резервы ускорения оборачиваемости

Эффективность использования средств компании зависит от умения ею управлять, поэтому для ускорения оборачиваемости необходимо внедрить следующие мероприятия:

- повысить уровень производства;

- упростить расчеты с контрагентами;

- улучшить инкассацию выручки;

- ограничить деньги в кассах, на расчетном счете банка;

- выполнить намеченные хозяйственные планы;

- контролировать оборот средств.

Способы ускорения оборачиваемости, связанные с модернизацией производства:

- Устранение простоев и перерывов в работе, уменьшение продолжительности технологических процессов.

- Экономия энергетических, топливных, сырьевых ресурсов.

- Внедрение прогрессивных технологий.

- Сокращение интервалов между поставками товаров.

- Увеличение объемов покупаемого сырья и сбыта продукции.

- Своевременная доставка отгруженной продукции со склада.

- Привлечение большего числа менеджеров для быстрой обработки заказов.

- Развитие логистики, улучшение организации складской деятельности.

Что показывает коэффициент?

При помощи коэффициента определяют эффективность системы сбыта продукции. Динамика показателя показывает снижение неплатежеспособных клиентов или же, наоборот – увеличение числа благонадежных покупателей.

Результаты демонстрируют:

Отношения с клиентами

- Взаимоотношения с клиентами

- Налаженность системы сбыта

- Налаженность системы сбора средств

- Возможные огрехи в политике продаж компании

- Преждевременный охват новых отраслей рынка и расширение

- Нормальное значение коэффициента

Четких нормативов для всех типов организаций и предприятий не существует. Компании в разных отраслях с иными особенностями технологии производства и сбыта имеют разные показатели, которые показывают стабильную динамику развития.

Обратите внимание, чем выше показатель, тем скорее фирма получает долги от клиентов, соответственно, это указывает на эффективную организацию системы сбыта

Дивидендный доход

Также важный показатель – это дивидендный доход, приходящийся на каждую денежную единицу инвестиций в обыкновенную или привилегированную акцию и характеризующий процент возврата на вложенный в акции капитал.

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый рубль, вложенный в акционерный капитал.

Дивидендный доход рассчитывается как отношение величины годового дивиденда на акцию к цене акции, выраженное чаще всего в процентах.

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия.

Что такое дебиторская задолженность

Дебиторская задолженность — это финансовые обязательства юрлиц и физлиц перед предприятием/компанией. Появиться эти обязательства могут разным образом. Например, компания оказала какую-то услугу или продала товар, но вторая сторона сделки свою часть обязательств пока не выполнила, то есть деньги не выплатила. Доход есть, но денег, по сути, не предоставлено. Так возникает дебиторская задолженность, сопровождаемая финансовыми потерями в доходах компании. А всё потому, что финансов на счету пока нет и они не направлены в оборот предприятия.

Тем не менее этот вид задолженности ещё может быть компенсирован, если компания-партнер вернёт деньги. Обычно именно так и происходит, но далеко не всегда. Если дебиторская задолженность слишком большая и никто не собирается её перекрывать, тогда возникает огромная вероятность того, что возникнут несколько очень неприятных последствий, таких как:

- Ликвидация;

- Банкротство.

Потому, если компании кредитуют кого-то, у них всегда есть риск, что кредит не будет возвращён. А если деньги не вернутся, то у компании появится большая пробоина в бюджете. Чтобы снизить риск возникновения проблемы, нужно тщательно изучать устойчивость компании, которой выдаётся кредит.

Если компания неликвидная, выдавать ей деньги или создавать какие-то долговые отношения, не имеет смысла. Это слишком рискованно.

В дебиторскую задолженность входят:

- Деньги;

- Краткосрочные дебиторские долги;

- Производственные запасы.

Эти показатели демонстрируют эффективность применения производственного фонда. Что касается оборачиваемости дебиторского долга, этот фактор относится к так называемой деловой активности. Он демонстрирует скорость оборота и интенсивность применения активов или обязательств. Чем активнее предприятие ведёт свою работу, тем больше шансов, что дебиторская задолженность будет перекрыта.

Управление оборачиваемостью дебиторской задолженности

Помимо клиентов, проанализировать также потребуется и саму дебиторку. Для этого удобнее разбить задолженность по группам, например, по таким показателям как:

- Клиенты, то есть распределить дебиторку по новым, потенциальным, ключевым и имиджевым клиентам;

- Регион — дебиторка распределяется в зависимости от места нахождения офиса, а также по потенциальным регионам;

- Менеджер –распределение дебиторки происходит в зависимости от менеджеров привлекающих новых клиентов, ведущих основных или занимающихся продвижением продукта;

- Допустимый долг – распределение происходит в зависимости от срока.

Выявив при таком анализе «пунктуальных» клиентов, компания может укрепить сложившиеся партнерские отношения, предложив дополнительные скидки или бонусы. Это позволит увеличить в будущем продажи, так как полученная скидка позволит покупателю купить больший объем продукции. Кроме того, такая политика в отношении «пунктуальных» покупателей позволит простимулировать клиентов, которые задерживают оплату. Они смогут сделать вывод, что оплата вовремя – это выгода для их компании.

Необходимость в расчете

Этот показатель рассчитывают не просто так. Для этого есть причины, ведь данное нормативное значение позволяет выявить большинство трудностей в работе компании. Расчёт делали практически все специалисты, знакомые с составлением бухгалтерского баланса. Проводят этот расчёт, когда составляют бухгалтерскую отчетность, чтобы быстро получить нужную информацию для управленческих или целей другого характера. В любом случае необходимость в этом критерии имеет нормативное значение.

Главная задача этого показателя — помочь отыскать пути, способные повысить прибыль предприятия. Он понадобится руководителям компании:

- Коммерческим директорам;

- Генеральным директорам;

- Начальникам отдела продаж и др.

Иногда получение коэффициента весьма полезно и может проводиться в разных ситуациях:

- Найти счета бухучета, где есть дебиторка, и собрать по этим счетам информацию. Дальше на основе собранных данных проводится анализ, разбирающий эти задолженности по нескольким параметрам: в зависимости от суммы, вида дебитора, срока погашения и т. п.;

- Связаться с контрагентами, чтобы сверить суммы, отражённые на счету бухучета. Если долг списывается, нужно инвентаризировать расчеты;

- Помогает найти сомнительные дебиторские задолженности или те, у которых истёк срок подачи иска. По сомнительным дебиторским долгам можно создать специальный резерв, куда можно отправлять все вызывающие сомнение прецеденты.

Кроме того, существуют и другие причины, когда знание дебиторской задолженности необходимо. В любом случае дела, касающиеся финансовых вопросов, всегда нужно держать под контролем.

Как рассчитывается срок оборота дебиторской задолженности

Срок оборота дебиторской задолженности — это показатель, который позволяет оценить эффективность управления дебиторской задолженностью предприятия. Он показывает, сколько дней в среднем требуется предприятию для погашения своих долгов перед клиентами.

Для расчета этого показателя используются различные методы и формулы, которые основаны на данных бухгалтерской отчетности предприятия.

Метод расчета срока оборота дебиторской задолженности

Самый простой метод расчета срока оборота дебиторской задолженности — это деление суммы дебиторской задолженности на среднемесячную выручку предприятия и умножение полученного значения на 30 дней:

Срок оборота дебиторской задолженности = (Дебиторская задолженность / Среднемесячная выручка) * 30

Например, если дебиторская задолженность предприятия составляет 500 тысяч рублей, а среднемесячная выручка — 1 миллион рублей, то срок оборота дебиторской задолженности составит:

(500 000 / 1 000 000) * 30 = 15 дней

Значение срока оборота дебиторской задолженности

Значение срока оборота дебиторской задолженности может быть разным в зависимости от отрасли, в которой работает предприятие, и от его финансового положения. Обычно в нормативных пределах этот показатель может составлять от 30 до 90 дней.

Если срок оборота дебиторской задолженности длиннее нормативных пределов, это может говорить о проблемах с погашением долгов клиентами или о неправильной политике кредитования компанией. В таком случае необходимо принять меры по улучшению оборачиваемости дебиторской задолженности.

Примеры расчета срока оборота дебиторской задолженности

Для лучшего понимания приведем несколько примеров расчета срока оборота дебиторской задолженности.

| Пример | Дебиторская задолженность (тыс. руб.) | Среднемесячная выручка (тыс. руб.) | Срок оборота дебиторской задолженности (дней) |

|---|---|---|---|

| Пример 1 | 300 | 500 | 18 |

| Пример 2 | 200 | 800 | 7.5 |

| Пример 3 | 400 | 200 | 60 |

Как видно из примеров, в первом случае срок оборота дебиторской задолженности составляет 18 дней, во втором — 7.5 дней, а в третьем — 60 дней. Это показывает, что в первом случае предприятие более эффективно управляет своей дебиторской задолженностью, чем во втором и третьем.

Важно учитывать, что в реальной практике могут быть погрешности при расчете срока оборота дебиторской задолженности, так как он зависит от множества факторов. Поэтому в каждом конкретном случае необходимо учитывать специфику предприятия и его отношения с клиентами

Что такое дебиторская задолженность

Предприятие может предоставлять товары или услуги физлицам и другим компаниям в долг. ДЗ – возникшие при этом денежные обязательства контрагентов. Задолженность приводит к потерям доходов компании, т.к. деньги от товаров и услуг нельзя направить в оборот.

ДЗ присутствует в бухгалтерской отчетности. Активы учитывают на счетах № 60, 62, 63, 68, 69, 70, 71, 73, 75, 76. Долги суммируют и отражают в строке №1230 Баланса предприятия. Исключение – сумма на счете №63. Туда вносят информацию о сомнительных недоимках.

Состав ДЗ включает долги следующих контрагентов:

- поставщиков по уплаченным авансам;

- покупателей за полученные товары;

- госфондов по возврату излишне уплаченных взносов, налогов;

- работников, занявших деньги;

- страховых организаций за оплату возмещения;

- учредителей по вкладам в уставной капитал.

Классификация ДЗ по срокам погашения:

- краткосрочная – до 12 месяцев;

- долгосрочная – 12 и более.

Оптимальный период погашения долгов – 12–15 месяцев. Краткосрочную задолженность относят к высоколиквидным активам. Принудительно ее взыскивают при задержке 30–90 дней. Долгосрочный долг – внеоборотный актив предприятия, который имеет высокий риск списания на убытки.

Виды ДЗ по возможности взыскания

- Надежная. Клиенты вовремя делают платежи, есть материальное обеспечение.

- Сомнительная. Неоплаченный долг получает этот статус, когда покупатель не перечислил деньги в срок, установленный договором. Предприятие по соглашению прибегает к повышению размера ежемесячных платежей или налагает на клиента штрафные санкции.

- Непогашенная вовремя и без обеспечения. Просроченный долг относят к этой категории, если выполнение обязательств не гарантировано какими-либо активами.

- Безнадежная. К такой группе причисляют нереальные к взиманию долги. ДЗ признают безнадежной при истекшем сроке исковой давности, по решению госоргана о невозможности взыскания денег или из-за смерти дебитора.

Оборачиваемость собственного капитала

Коэффициент оборачиваемости собственного капитала – показатель характеризующий скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия.

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

- Коммерческий аспект – эффективность системы продаж;

- Финансовый аспект – зависимость от заемных средств предприятия;

- Экономический аспект – интенсивность использования собственного капитала.

Рассматриваемый коэффициент может иметь значение для действующих и потенциальных инвесторов, партнеров, кредиторов, а также играть важную роль с точки зрения процедур внутрикорпоративной оценки качества менеджмента и анализа бизнес -модели.

Формула оборачиваемости собственного капитала:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость капитала

Оборачиваемость собственного капитала по балансу:

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения.

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

Сопоставление дебиторской и кредиторской задолженности

Ещё одним важным показателем, характеризующим финансовую сторону деятельности компании, является коэффициент соотношения дебиторской и кредиторской задолженности. Рассчитать этот показатель довольно просто: совокупную величину дебиторских обязательств нужно разделить на совокупную величину кредиторских.

Например, величина дебиторской задолженности равна 1 000 000 рублей, величина кредиторской — 500 000 рублей. В таком случае, 1 000 000 : 500 000 = 2. То есть, коэффициент соотношения равен «2». Как интерпретировать это значение?

Оптимальным значением считается число от 0,9 до 1, то есть ситуация, когда две разновидности долгов примерно равны друг другу. В таком режиме функционирует большинство компаний.

Коэффициент ее оборачиваемости

КоДЗ — это коэффициент эффективности или активности, который определяет, сколько раз бизнес может превратить свою дебиторку в денежные средства в течение определенного количества времени. Он определяет, насколько эффективно компания использует свои активы. Другими словами, он измеряет, сколько раз бизнес может собирать среднюю сумму дебиторки в течение года.

Коэф. относится к каждому случаю, когда компания собирает свою среднюю дебиторку. Если в течение года у компании была средняя сумма ДЗ в размере 100 000 рублей и она взимала 200 000 рублей ДЗ, то это означает, что компания дважды увеличила свою ДЗ, поскольку она дважды собирала сумму средней ДЗ.

В некотором смысле КоДЗ также можно рассматривать как коэффициент ликвидности. Компании более ликвидны, если они могут быстрее превращать свою дебиторку в денежную форму.

Оборачиваемость дебиторской задолженности: практические рекомендации

Если финансовому директору требуется знать коэффициент ОДЗ для своих внутренних целей, то в формуле используется не выручка по балансу, а сумма продаж в кредит.

Из этой суммы нередко вычитают невозвратные долги. Например, компания — должник ликвидирована и долг получен не будет. Чтобы такие обстоятельства не влияли на конечный показатель, их не учитывают.

К примеру, ООО «Вектор» пересчитала Кодз по уточненным данным и получила результат Кодз = 24. Кредитная политика компании предусматривает предоставление рассрочки в среднем в 21 день, уточненный показатель показал, что платежи задерживаются на три дня, а не на 8, как в случае расчета показателя по балансу. Это существенная поправка.

Выше мы отмечали, что предприятиям важен не только уточненный показатель ОДЗ, но и этот параметр по каждому должнику. Конечно, если предприятие работает с сотнями или тысячами оптовых покупателей, невозможно, да и не имеет смысла рассчитывать ОДЗ для каждого.

Но тем важнее продумать такую кредитную политику, так разделить клиентов на группы, рассчитать лимиты долгов клиентов для каждой из них, чтобы минимизировать риски.

Так, некоторые компании выделяют наиболее значимых покупателей, которые делают больший процент всех продаж (принцип Парето). Для них определяют особые условия в договорах, длительную рассрочку. Для другой группы клиентов разрабатывают свои условия.

Гость, уже успели прочесть в свежем номере?

Выше мы рассматривали годовой период. Но для внутренних целей можно брать и меньший период, например, квартал или месяц.

Допустим, финансовый директор ООО «Вектор» решил проверить, влияет ли сезонность на ОДЗ. Он взял для расчета три летних месяца и сравнил с первыми тремя месяцами года.

Уточненный показатель выручки в I квартале — 4 540 тыс. руб. ДЗ ср — 293 тыс. руб. Выручка в летние месяцы составила 4 242 тыс. руб. ДЗ ср — 255 тыс. руб. Период оборота ДЗ в I квартале составил 23,5 дней. Период оборота ДЗ в летние месяцы – 27 дней. В летний период ОДЗ значительно выше.

Еще один немаловажный момент. В уточненной формуле коэффициента дебиторской задолженности для внутреннего пользования учитывают и риски инфляции. Если период оборачиваемости ДЗ длительный, то величина потерь под влиянием фактора инфляции выше, в то время как сама ДЗ снижается из месяца в месяц.

Подведем итог. Дебиторская задолженность является на современном этапе достаточно проблемным активом, велик как риск потери ее стоимости как в связи с инфляцией, так и просто непогашения

Поэтому важно уметь оценивать потенциальный доход компании, используя все имеющиеся подходы

Оборачиваемость дебиторской задолженности

Ситуация такова, что сегодня нельзя отказаться отгружать свой товар в долг, иначе можно остаться без клиентов. В то же время, доверяя даже постоянному покупателю, тяжело предсказать доживет ли эта фирма до дня оплаты или будет ликвидирована.

В таких условиях финансовый директор должен выстроить грамотную кредитную политику и регулярно анализировать в динамике структуру дебиторки и выявлять причины отклонений.

Описание основных этапов работы с дебиторской задолженностьюПоложение по предоставлению отсрочек платежейПригодится любой компании, отгружающей товары клиентам в долгПорядок списания безнадежной дебиторской задолженностиВ инструкции закреплены правила списания, а также список документов

Избранные инструменты:

футы дюймы в сантиметрыконвертер см в футы и дюймыконвертер фунтов в кгкалькулятор жима лежаГенератор случайных цветовконвертер кг в фунтыШестнадцатеричный калькуляторкалькулятор гипотенузыпреобразователь температурыКалькулятор квадратного корня (высокая точность)калькулятор дисперсии (Высокая точность)двоичный калькуляторслучайный выборКалькулятор модуляКалькулятор дня годаКалькулятор теоремы ПифагораКалькулятор коэффициентов и процентовКалькулятор коэффициента вариациигенератор случайных буквКалькулятор числа судьбывосьмеричный калькуляторКалькулятор относительного стандартного отклонения (Высокая точность)Конвертер римских цифркалькулятор комиссиикалькулятор рентабельности продажГенератор GUID/UUIDКалькулятор пропорцийКалькулятор инфляции в СШАконвертер метров в футывыбор случайного именигенератор случайных строкСписок чисел ФибоначчиКалькулятор выборки среднегокалькулятор натуральных логарифмовКонвертер дробей в процентахВаш возраст (в годах, месяцах, днях, днях, часах, минутах, секундах)Генератор MAC-адресовкалькулятор сложных процентовкалькулятор суммы последовательных чиселКалькулятор стандартного отклонения выборкикалькулятор десятичной дробиКонвертер PPM в процентылогарифмический калькуляторполучить длину строкиКалькулятор среднего арифметическогоКалькулятор чистой прибылиКалькулятор логарифмической базы 2калькулятор золотого сеченияКалькулятор одного повторного максимума (1ПМ)калькулятор золотого прямоугольникаКалькулятор цены за тысячу показовКалькулятор АНККалькулятор доходности облигацийкомбинированный калькуляторконвертер дюймов в сантиметрыкалькулятор биномиального коэффициентаобратный текстконвертер футов в метрырандомизатор спискаКошкам человеческие годыКалькулятор комплексных чиселпобитовый калькуляторКонвертер пси в бардвоичный преобразовательконвертер фунтов в граммыдробное упрощениеНумерологический калькуляторКалькулятор расчета заработной платыконвертер граммов в унцииКалькулятор функции ошибкиКалькулятор процентной скидкиДекодер азбуки МорзеCAGR калькуляторПреобразователь времени UnixКалькулятор дополнительной функции ошибкипреобразователь двоичного кода в десятичныйHEX конвертерКонвертер процентов в PPMпреобразователь сахара в кровишестнадцатеричный преобразователь в десятичныйкалькулятор миль на галлонДвоичный в шестнадцатеричный конвертеркалькулятор суммы квадратовКалькулятор БСМIPv4/IPv6 в двоичный конвертерКалькулятор эквивалентной дробиКалькулятор сравнения дробейвосьмеричный преобразовательКалькулятор логарифмической базы 10Калькулятор периметра эллипсаКалькулятор ПВИФА (Высокая точность)Генератор случайных английских цитатпростой калькулятор процентовкалькулятор процентного изменениявыбор случайных чиселКонвертер унций в граммыСортировка номеровКалькулятор среднего балла (GPA)Калькулятор оборота дебиторской задолженности

Значение термина «кредиторская задолженность»

Не связанные с бухгалтерией люди иногда путают понятие дебиторской и кредиторской задолженностью. Когда должно само предприятие, а когда должны ему? Термином «кредиторская задолженность» обозначают все долги предприятия. То есть, дебиторская показывает, сколько должны предприятию, а кредиторская — сколько должно само предприятие.

Кому может задолжать организация? Как правило, есть 3 основных варианта:

- Долги другим организациям — за сырье, товары и услуги — или банкам.

- Задержки по выплате заработной платы, а также дивидендам акционерам и учредителям.

- По обязательным платежам и налогам в бюджеты всех уровней.

Наличие кредиторского долга у организации — совершенно нормальное рабочее состояние, которое не говорит о проблемах и тенденциях к банкротству

Важно следить только за динамикой изменений этого показателя и его соотношении с «дебиторкой» (смотрите раздел «Сопоставление дебиторской и кредиторской задолженности»)

Также важно знать, что уклонение от выплаты долговых обязательств наказывается по закону: от штрафа в размере 200 тысяч рублей до лишения свободы сроком до 2 лет. Ответственность предусмотрена за невыплату сумм от полутора миллионов рублей

Важно следить только за динамикой изменений кредиторской задолженности и её соотношении с «дебиторкой».

Расчёт коэффициента оборачиваемости кредиторской задолженности

Данный показатель продемонстрирует, сколько торговых оборотов необходимо для оплаты всех выставленных счетов или сколько раз за отчётный период фирма рассчиталась с кредиторами. Вычислить его несложно. Необходимо себестоимость всех проданных товаров разделить на среднюю величину кредиторских выплат, то есть:

себестоимость проданных товаров (оказанных услуг) : среднюю величину кредиторской задолженности.

Однозначной интерпретации этого показателя не существует, важно оценивать его в динамике. Хорошим свидетельством является увеличение показателя — это значит, что обороты продаж и оказания услуг растут

В любом случае, параметр важно сопоставлять с аналогичным коэффициентом дебиторского долга.

Однозначной интерпретации коэффициента оборачиваемости кредиторской задолженности не существует, важно оценивать его в динамике.

Факторный анализ оборачиваемости дебиторской задолженности

Одним из показателей, который используется для расчета оборачиваемости ДЗ, является период оборота или сбора долгов (ПСД). Формула его расчета была представлены выше. Для того чтобы определить эффективность работы отдельных сотрудников или отделов предприятия фактическое значение ПСД сравнивают с нормативом.

Для определения среднегодовой ДЗ (СГДЗ) необходимо:

- просуммировать остаток по ДЗ на начало и конец отчетного периода;

- полученный результат разделить на 2.

Среднегодовая ДЗ:

Остаток ДЗ к концу периода будет зависеть от остатка на начало и поступлений выручки в течение периода и других доходов.

Фактически на ПСД (период оборота) влияют такие факторы:

- ДЗНОП (на начало отчетного периода);

- поступления в течение отчетного периода (ОП);

- начисленные доходы за ОП;

- количество дней в ОП.

Фактический анализ оборачиваемости ДЗ проводится по формуле, где:

- в числителе стоит фактическая величина периода оборота ДЗ (ПСД), умноженная на частное количества дней в периоде (КД) и фактических доходов (выручки – ФГВР);

- в знаменателе стоит плановая величина периода оборота ДЗ (ПСД), умноженная на частное количества дней в периоде (КД) и плановых доходов (выручки – ПГВР).

Соотношение плановых и фактических доходов является конечной величиной. Далее на влияющие на оборачиваемость факторы придется раскладывать средние показатели ДЗ, которая возникла на предприятии фактически, и была планируема.

Необходимо учитывать, что плановый ПСД не всегда соответствует нормативу, который принят для оборачиваемости ДЗ.

Поэтому при проведении факторного анализа необходимо отклонение фактического значения ПСД от планового раскладывать на 2 составляющие:

- отклонение ПСД фактическое от планового;

- отклонение планового ПСД от нормы.

Оборачиваемость дебиторской задолженности: формула

Перед финансовым специалистом стоит задача изучения дебиторов, разделения их на категории и разработки соответствующей кредитной политики для каждой группы клиентов.

Полезные советы:

- Как анализировать дебиторскую задолженность

- Как планировать дебиторскую задолженность

Оборачиваемость (срок погашения) дебиторской задолженности (ОДЗ) можно рассчитать по формуле:

ОДЗ = выручка/средний остаток дебиторской задолженности

Выручка в этой формуле берется за отчетный период, обычно по итогам года. Но иногда необходимо рассчитать за квартал или за месяц.

Средний остаток ДЗ равен сумме дебиторских долгов на начало и на конец отчетного периода, деленых пополам:

ДЗ ср = (ДЗ нг + ДЗ кг)/ 2,

где:

| ДЗ ср | Средняя годовая дебиторская задолженность |

| ДЗ нг | Дебиторская задолженность на начало года |

| ДЗ кг | Дебиторская задолженность на конец года |

Отчетным периодом не обязательно будет начало и конец года, часто сравнивают фактические показатели с запланированными.

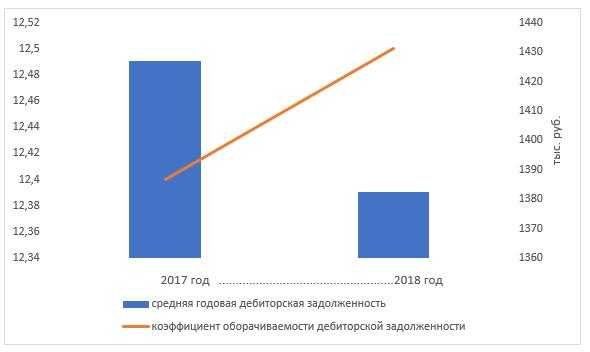

Например, в ООО «Вектор» на начало 2018 г. долги дебиторов составляли 1 661 тыс. руб. На конец 2018 г. – 1 104 тыс. руб. Выручка в искомом году — 17 320 тыс. руб.

ДЗ ср = (1 661 000 + 1 104 000)/ 2 = 1 382 500 руб.

ОДЗ = 17 320 000/1 382 500 = 12,5

Полученное значение (12,5) — коэффициент оборачиваемости дебиторской задолженности. Он показывает, что ДЗ обернулась за год двенадцать с половиной раз. Для активов высокая оборачиваемость предпочтительнее, деловая активность компании тем выше, чем выше показатели оборачиваемости.

Скачайте и возьмите в работу:

План погашения дебиторской задолженностиФорма отчетаОтчет о структуре дебиторской задолженностиПримерная форма справки

Получить больше документов

Нормативного значения коэффициента не существует. Идеальным было бы значение Кодз = 1, что указывает на получение денег от клиентов в день отгрузки товаров. Это нормальное ведение бизнеса и есть предприятия, у которых дебиторская задолженность отсутствует.

Для большинства же компаний такое значение Кодз недостижимо. Поэтому каждое предприятие само выбирает, какой показатель отвечает его кредитной политике и оптимален в современных реалиях.

Актуально изучать ОДЗ в динамике, чтобы знать, растет или падает оборачиваемость дебиторки.

Рассмотрим для нашего примера (ООО «Вектор») изменение коэффициента за два года. Показатели 2018 года приведены выше, данные за 2017 г.:

- дебиторская задолженность на начало года составляла 1 193 тыс. руб.,

- на конец – 1 661 тыс. руб.,

- выручка 17 695 тыс. руб.

В 2017 году показатели следующие:

ДЗср = (1 193 000 + 1 661 000)/ 2 = 1 427 000 руб.

ОДЗ = 17 695 000/1 427 000 = 12,4

Сравним оборачиваемость дебиторской задолженности за два года (Рис. 1).

Рис. 1. Динамика коэффициента дебиторской задолженности ООО «Вектор» за 2017-2018 гг.

Если за отчетный период коэффициент ОДЗ уменьшился, значит предприятие увеличило долю неплатежеспособных клиентов, деньги оборачиваются реже. Хотя такое изменение может быть положительным и связано, например, со стратегией продвижения на рынок, расширением доли рынка и предоставлением, в связи с этим долгосрочных отсрочек.

В нашем примере этот показатель незначительно увеличился, это говорит о том, что число должников не выросло, а уменьшилось. Как видим из диаграммы, среднегодовая ДЗ снизилась и на этом фоне рост Кодз выглядит еще более внушительно.

Рост коэффициента оборачиваемости ДЗ указывает на снижение доли долгов дебиторов в выручке, на снижение сроков отсрочки платежей, на снижение затрат компании в целом. Риск непогашения задолженности клиентами также снижается. В целом, кредитную политику компании в этом случае можно оценить как эффективную и оценку платежеспособности клиентов оставить без изменений, она подтверждает свою продуктивность (Таблица 1).

Таблица 1. Оценка коэффициента оборачиваемости дебиторской задолженности

Прогнозируйте платежи и дебиторку клиентов на год вперед. Excel-модель автоматически построит прогноз платежей и дебиторки по клиентам и каналам сбыта на основе плана продаж компании. Так сможете актуализировать бюджет доходов и расходов и бюджет движения денежных средств в течение года или составить прогноз с нуля.

Что если показатель возрастает

Если продолжительность оборота дебдолга растет, это признак того, что у фирмы недобросовестные дебиторы, невыполняющие обязательства согласно условиям договора. Обычно такой результат наблюдается, если масса дебиторки критически накапливается. То есть, счета компании вовремя не оплачиваются.

Часто это говорит, что продукция компании не слишком востребована на рынке или её качество недостаточно высокое, чтобы конкурировать с другими компаниями. Также такой показатель может говорить о неэффективном управленческом аппарате, что не может адекватно построить отношения с дебиторами. Например, слишком высокая лояльность.

Но снижение может говорить не только о плохом. Часто дебиторка падает, если компания расширяет рынок сбыта или сама расширяется. Исправить это можно, если поднять оборотный капитал.

Грамотно проведенный анализ позволит получить исчерпывающую информацию о том, насколько хорошо или плохо у фирмы идут дела. Если просроченные долги продолжают накапливаться, их желательно списывать. Таким образом, будет выровнен баланс компании. Но чтобы это сделать вовремя, нужно регулярно проводить анализ и вносить коррективы, если появляются тревожные факторы.