Как получить справку в личном кабинете налогоплательщика на сайте ФНС

Для того чтобы получить справку в личном кабинете плательщика на сайте ФНС необходимо:

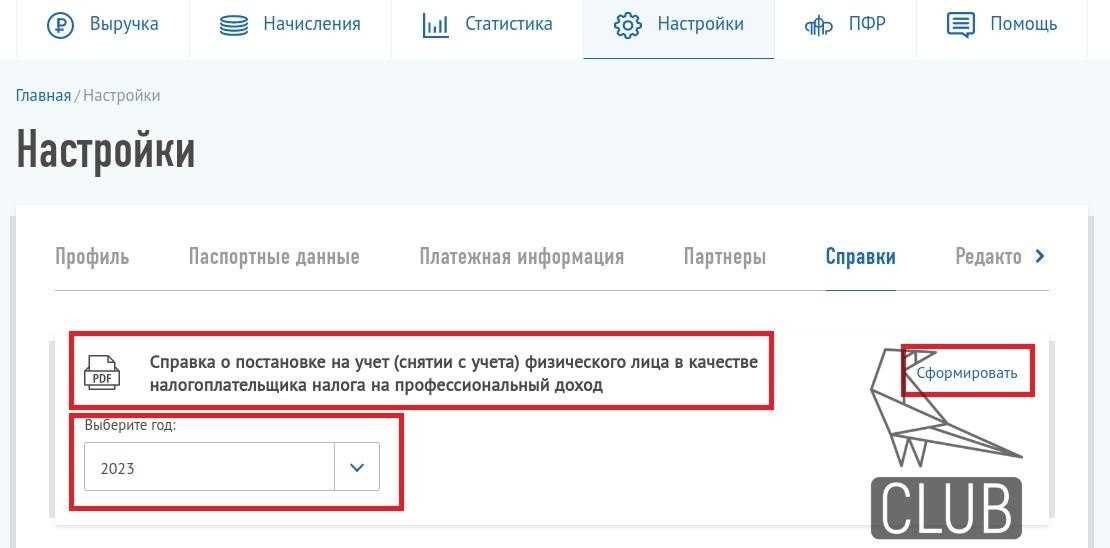

Войти в личный кабинет и выбрать «Настройки».

В открывшемся окне выбрать вкладку «Справки».

На открывшейся странице нас интересует «Справка о постановке на учет (снятии с учета)». Для формирования справки необходимо выбрать год из выпадающего списка. В списке будут доступны те года, в которые гражданин был оформлен самозанятым. Если необходима справка за 2023 год, то выбираем этот год и нажимаем на кнопку «Сформировать». В результате на компьютер пользователя будет загружена справка о постановке на учет за 2023 год, подписанная электронной подписью ФНС.

Как выполнить полную проверку самозанятого?

Если вы хотите быть уверенными на 100% в добросовестности вашего исполнителя, в таком случае вам понадобится получить и другие важные данные о нем. К примеру, есть ли у него судимость, долги перед контрагентами, налоговые штрафы и т.д. Найти полную информацию об этом можно с помощью сервиса Контур.Фокус. Он предоставляет полную информацию о статусе в отчете проверки, который включает следующую информацию:

- Актуальность документа, удостоверяющего личность;

- Долги перед налоговой;

- Наличие судебных разбирательств;

- Пребывание в розыске, списке террористов или дисквалифицированных лиц ФНС;

- Наличие связей с другими ООО и ИП;

- Банкротство.

Прежде чем заказать отчет, важно предоставить согласие исполнителя на обработку персональных данных. Такой отчет можно получить в тарифном плане «Премиум»

В бесплатной демо-версии с помощью ИНН вы сможете узнать, есть ли у вашего исполнителя статус самозанятого.

Чтобы узнать о качестве работы вашего исполнителя, поищите информацию о его услугах на порталах фриланс-услуг. Многие фрилансеры ищут там клиентов. Их анкеты содержат информацию о квалификации, навыках, а также отзывы предыдущих клиентов. Самыми популярными фриланс-площадками являются следующие:

Кого касаются разъяснения ФНС

В 2019 году вышло письмо ФНС от 13.09.19 № ЕД-4-20/18515 с разъяснением того, как быть банкам и самозанятым гражданам с подтверждением дохода при получении кредита. Оно касается людей, официально получивших статус самозанятых. Эта категория платит налог на профессиональный доход. Он меньше подоходного: 4% при получении денег от физлиц и 6% – при получении переводов от юрлиц и ИП. Перейти в этот статус могут люди без трудового договора и официального работодателя, не имеющие наёмных работников и получающие в год доход ниже 2,4 млн руб.

Льготный налоговый режим появился в 2019 году и действовал только в четырёх регионах: Москве, Московской и Калужской областях и Республике Татарстан. С 1 января 2020 года налог на профессиональный доход смогут уплачивать жители ещё 19 регионов (Федеральный закон от 15.12.2019 № 428-ФЗ). Его особенность в том, что не нужны декларации, страховые взносы и онлайн-кассы.

Число самозанятых постоянно растёт – в течение первого года эксперимента оно достигло 200 тыс. человек.

Для них активно внедряют новые сервисы. Например, самозанятые могут официально принимать платежи через Яндекс-Кассу. В Сбербанке для этой категории клиентов подготовили целый пакет сервисов, среди которых обучающая платформа, конструктор для сайтов и другие.

Самозанятому, как и любому другому человеку, может понадобиться кредит. Раньше получить деньги в банке без статуса ИП было сложно. Кредитные организации или отказывали, или устанавливали повышенный процент. Теперь эта проблема решена. Но до недавнего времени существовала другая – подтверждение дохода.

Ответы на важные вопросы

Справка самозанятого о постановке на учет

Примеры записей в свидетельстве о регистрации самозанятого

Свидетельство о регистрации, также известное как «свидетельство самозанятого», подтверждает, что физическое лицо обязано платить налоги на бизнес. Другими словами, основное, что в нем содержится, — это данные налогоплательщика и продолжительность самозанятости. Другими словами.

- Имя индивидуального предпринимателя, имя и фамилия

- номер НДС; и

- данные удостоверения личности (паспорт российского или иностранного гражданина); и

- адрес места регистрации (прописки).

- Дата регистрации самозанятого лица в налоговых органах.

Самозанятым лицам такие сертификаты нужны для подтверждения своего статуса, например, при заключении договора о вознаграждении с физическим или юридическим лицом. Банки также требуют его в качестве замены справки о трудоустройстве, предоставляемой заемщиками, работающими по договору.

Кто такие самозанятые

Самозанятым может стать физлицо или индивидуальный предприниматель, если встанет на налоговый учет и будет платить налог на профессиональный доход.

Закон о самозанятых. С 1 января 2019 года вступил в силу Федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима НПД». Документ подробно расписывает, кто и как может стать самозанятым, какие есть ограничения и правила.

Регионы проведения эксперимента. Новый налоговой режим — это эксперимент, и он действует не по всей стране. В 2019 году самозанятыми могли стать люди только из четырех регионов — Москвы, Московской и Калужской областей и Республики Татарстан.

С 1 января 2020 года к эксперименту подключились еще 19 регионов: Санкт-Петербург, Волгоградская, Воронежская, Ленинградская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская и Челябинская области, Красноярский и Пермский края, Ненецкий, Ханты-Мансийский и Ямало-Ненецкий автономные округа, а также Республика Башкортостан.

С 1 июля 2020 года все остальные регионы страны ввели режим НПД на своей территории — теперь самозанятым может стать любой гражданин России, а также граждане стран-членов Евразийского экономического союза.

Отличия от ИП. Самозанятым работать проще: легче зарегистрироваться, нет налоговой отчетности, не нужна контрольно-кассовая техника (ККТ).

Индивидуальный предприниматель тоже может перейти на режим НПД. Тогда он станет обычным самозанятым — никаких отличий не будет. Для этого даже необязательно закрывать ИП — подробнее о таком переходе расскажем дальше.

Разница между ИП и самозанятым

Отличия от патентной системы. Режим НПД не привязан к конкретной деятельности. Например, самозанятый юрист сдает свою квартиру: он платит налог на профессиональный доход с денег, которые получает и от клиентов, и от квартиросъемщиков. Так можно.

А вот патент приобретается под конкретную деятельность. Не получится купить патент на разработку компьютерных программ, и пользоваться им, чтобы работать парикмахером.

Другое важное отличие: если зарегистрироваться как самозанятый в одном регионе, то можно работать с клиентами по всей стране. А с патентом так не получится: он действует только в том регионе, где выдан

Допустим, предприниматель получил патент в Ростовской области, чтобы заниматься ремонтом квартир. Но у него появился клиент из Москвы. Работать с ним по ростовскому патенту нельзя — нужно докупить московский. Либо придется совмещать патентную систему с какой-то другой и отдельно платить налоги от доходов из другого региона.

Есть и другие отличия — вот полный список.

Разница между патентной системой и НПД

| Патентная система налогообложения | Режим НПД | |

|---|---|---|

| Можно ли совмещать режим с другими | Можно | Нет |

| Виды деятельности | Ограниченный перечень разрешенной деятельности. Один патент — один вид деятельности | Любая, кроме запрещенной. Один статус на все виды деятельности |

| Срок действия | 1—12 месяцев | Бессрочно |

| Налоговая ставка | 6% с возможного дохода | 4—6% с реального дохода |

| Ограничение по доходу в год | 60 млн рублей | 2,4 млн рублей |

| Работники | До 15 человек | Нельзя нанимать |

| Налоговый учет | Книга учета доходов ИП | Нет |

| Налоговые декларации | Нет | Нет |

Справка самозанятого о доходах

Справки о доходах от самозанятости выглядят следующим образом

Справка о доходах индивидуального предпринимателя соответствует справке 2-НДФЛ, которую можно получить у работодателя. В нем также содержится информация о размере заработка за период (месяц). Однако справку для самозанятых лиц выдает налоговая служба, а не главный бухгалтер.

Банки также обязаны оценивать платежеспособность заемщика (для ипотечных и потребительских кредитов). Однако не все финансовые учреждения решатся дать деньги в долг самозанятым, особенно на крупные суммы. По этой причине получить кредитную карту гораздо проще, чем кредит.

Самозанятые люди также часто нуждаются в таких справках для получения пособий, зависящих от дохода, и других льгот.

В уполномоченном банке

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

Самозанятость: возможности и ограничения

Граждане, не имеющие работодателя по определенным видам деятельности и сами не являющиеся ими (не привлекающие наемных работников), могут получить статус самозанятых. При этом статус ИП приобретать необязательно. Налоговая нагрузка на таких работающих граждан значительно сокращается – не более 6% с полученных доходов, если клиентом было юрлицо, ИП, а при работе с физлицом ставка еще ниже (4%).

Совмещать данный налоговый режим с иными режимами налогообложения, например, УСН, запрещается. Если доходы превысили 2,4 млн руб. в год, режим применять нельзя. Существуют в законодательстве и другие ограничения. Они касаются видов деятельности.

Не применяется указанный налоговый режим, если:

- гражданин продает товар, подлежащий обязательной маркировке, подакцизный;

- речь идет о перепродаже имущественных прав, товара (если имущество использовалось для личных нужд, ограничение снимается);

- деятельность ведется в сфере добычи и продажи ископаемых ресурсов;

- гражданин ведет деятельность как чей-либо агент, работает в интересах иных лиц по договору комиссии, договору поручения.

Под запретом услуги по доставке товара и приему платежей за третьих лиц, однако тут есть особенность. Если гражданин, занимающийся доставкой и приемом платежей, имеет при себе ККТ, зарегистрированный третьим лицом, спецрежим разрешен.

На заметку! Минфин планирует ввести налог на самозанятых с 1 июля 2020 года по всей России. Информация об этом доступна на официальном сайте Министерства.

Какие документы должен предоставить самозанятый юрлицу?

Спецрежимники часто спрашивают: какие документы от самозанятых для юридических лиц подготовить для подготовки соглашения о сотрудничестве?

Документы от самозанятого для ООО для заключения договора :

Когда индивидуальный предприниматель или юридическое лицо перечислит оплату за исполнение заказа, не забудьте передать:

При наличном расчете сразу передайте чек заказчику. Если средства перевели на расчетный счет, отправьте документ до 9 числа следующего месяца ( статья 14 ). За нарушение срока предоставления чека вас оштрафуют на 20% от суммы дохода. За повторное нарушение в течение 6 месяцев заплатите в бюджет 100% от вознаграждения.

После окончания сделки у контрагента на руках должны быть подписанный договор, акты и чеки за все платежи. Это обязательный пакет документов для подтверждения расходов. Без него налоговая не признает издержки, пересчитает сумму налога и направит требование о доплате разницы.

Некоторые ООО и ИП перед оплатой заказа запрашивают счет.

Как самостоятельно проверить самозанятого?

Чтобы не тратить время на получение справки о постановке на учет от самозанятого, самостоятельно проверьте контрагента:

Проверяйте статус партнера перед каждым платежом. Его могут лить права на применение НПД в любой момент. Если вы оплатите услуги, работу или продукцию после этого, придется уплатить НДФЛ (13%) и страховые взносы (30%).

Потратьте несколько минут на проверку, чтобы избежать непредвиденных издержек. В договор о сотрудничестве добавьте пункт, обязывающий вторую сторону сообщать о потери права на применение налогового режима НПД. Это позволит взыскать налоговые платежи с исполнителя за невыполнение условий договора.

На ПК в браузере

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

Какие виды справок существуют и где их взять

Рассмотрим, где взять справку о самозанятости, для чего нужна справка и какие виды справок существуют.

В личном кабинете мобильного приложения «Мой налог» или веб-кабинета «Мой налог» можно сформировать несколько видов справок.

Справка самозанятого или справка о постановке на учет физического лица в качестве плательщика налога на профессиональный доход (форма КНД 1122035). Документ содержит следующие обязательные реквизиты:

- номер и дату документа;

- Ф.И.О. самозанятого;

- ИНН;

- паспортные данные;

- адрес регистрации;

- дату постановки на учет.

Получить справку можно в подразделе «Справки» раздела «Настройки». В этом подразделе есть функция «Сформировать». На экран выводится справка, которую можно скачать или распечатать.

Справка о постановке на учет чаще всего необходима для заключения договора с заказчиками работ (услуг). Также она подойдет для других инстанций, требующих информацию о трудовой деятельности физического лица. Например, для коммерческого банка.

Справка о доходах самозанятого или справка о состоянии расчетов (доходах) по налогу на профессиональный доход (форма КНД 1122036). Документ содержит следующие обязательные реквизиты:

- наименование налогового органа, выдавшего справку;

- номер и дату документа;

- Ф.И.О. самозанятого;

- ИНН;

- паспортные данные;

- адрес регистрации;

- доход, облагаемый налогом на профессиональный доход, помесячно;

- общие суммы дохода и налога

Сформировать такую справку можно в том же подразделе «Справки» раздела «Настройки». Для этого необходимо выбрать год, за который формируется справка, и функцию «Сформировать». Такая справка, по сути, похожа на привычную нам справку по форме 2-НДФЛ, которую выдают работодатели. Она отражает сумму дохода, полученного самозанятым за год, а также сумму начисленного НПД. Справка представляется по месту требования, в том числе в банк, для подтверждения доходов в случае подачи заявки на кредит. Подходит справка о самозанятости и доходах для соцзащиты, чтобы получить пособие социального характера.

В случае если самозанятый принял решение о прекращении деятельности, ему необходимо сняться с учета. Для этого в личном кабинете в разделе «Настройки», в нижней части страницы нужно выбрать функцию «Снять с учета». После этого можно формировать справку о снятии с учета физического лица в качестве плательщика налога на профессиональный доход. Справка о снятии с учета самозанятости по форме та же самая, что и при постановке на учет (форма КНД 1122035), с аналогичными обязательными реквизитами. Добавляется только реквизит «Дата снятия с учета».

Подробно этот вопрос освещен в статье «Как перестать быть самозанятым».

Справка о снятии с учета может потребоваться для представления работодателю или в Фонд занятости населения для начисления пособия по безработице.

***

Итак, справка для самозанятых граждан формируется в режиме онлайн в приложении «Мой налог» или на сайте налоговой службы в личном кабинете. Ее можно распечатать или скачать из личного кабинета и представить в различные инстанции.

Все справки подписываются электронной подписью ФНС РФ, что подтверждает их легитимность.

Формы справок приведены налоговой службой в письме от 05.06.2019 № СД-4-3/10848.

Больше полезной информации — в рубрике «Самозанятые».

Что делать, когда заказ выполнен

После поступления денег за выполненную работу, необходимо сформировать чек в «Мой налог» и отправить его заказчику.

Для этого нажмите кнопку «Новая продажа» на главной странице приложения. Далее выберите дату получения оплаты, название услуги и её стоимость. Если заказчик юридическое лицо или ИП, то введите ИНН организации — её наименование добавится автоматически. Затем нажмите «Выдать чек».

Чек можно передать в бумажном и электронном форматах. В первом случае чек доставляется лично или через курьера. При дистанционном документообмене чек нужно отправить любым способом: на почту, через СМС или сообщение.

Обязательно передайте чек заказчику услуг (покупателю), это важно для юридических лиц для возможного принятия к расходам компании оплаты ваших услуг или товаров. Вы можете не передавать чек заказчику (покупателю), если он его не требует, но сформировать его нужно обязательно

.

Налог будет начислен автоматически и отразится в личном кабинете самозанятого после 12-го числа месяца, следующего за оплатой услуги.

Как подтвердить доходы

Приложение Федерального налогового управления предлагает два шага для получения справки о доходах от самозанятости в 2020 году. Сначала войдите в приложение через телефон или планшет или используйте компьютер для входа в личный кабинет. Во-вторых, подайте заявку на получение электронного сертификата.

Например, вот как индивидуальный предприниматель может получить справку о доходах для социального страхования в заявлении ФНС

Этап 2. Определите период, в течение которого НПДД необходимо получить информацию о доходах налогоплательщика.

Примерный образец справок, подтверждающих доход для самозанятых налогоплательщиков, выглядит следующим образом

С 2017 года он является автором и научным редактором электронного журнала по бухгалтерскому учету и налогообложению. Однако до этого он занимал должности бухгалтера и налоговика в государственном секторе, в том числе в качестве главного бухгалтера.

Что со взносами?

У самозанятых нет обязательных пенсионных, страховых или медицинских взносов. Но можно платить добровольные пенсионные взносы, чтобы увеличить стаж и размер пенсии. Сделать это можно через приложение «Мой налог».

Нужно зайти в раздел «Добровольное пенсионное страхование» и подать заявление.

Хоть взносы и добровольные, всё же есть правила: платить до 31 декабря текущего года и не больше максимальной суммы. Максимальная сумма считается по формуле:

Например, для Москвы расчет максимальной суммы добровольных взносов будет таким:

((8 * 20 589) * 0,22) * 12 = 434 839 рублей.

Минимальной суммы для добровольных взносов нет.

Запросить справку

- NPD Дата, когда лицо было зарегистрировано или снято с учета в качестве плательщика; и

- Налоговая служба, в которой «зарегистрирован» индивидуальный предприниматель.

Этот сертификат генерируется самозанятым в приложении «Мой налог». Документ поступает в электронном формате в течение нескольких секунд. Электронная подпись налоговой инспекции уже заверена. Исполняющий орган отправляет сертификат клиенту.

Работники не могут быть уволены, зарегистрироваться в качестве самозанятых или не платить налоги и пособия. По закону вы не можете работать с индивидуальным предпринимателем, который находится на пенсии менее двух лет.

Зачем подтверждать доходы и самозанятость

Уведомление, подтверждающее, что вы являетесь самозанятым, требуется, если

Банки или другие кредитные учреждения не одобрят кредит без подтверждения места работы и дохода заемщика. Подтверждение статуса и дохода также требуется, если единственным источником дохода гражданина является самозанятость. В противном случае банк откажет в предоставлении кредита, ипотеки или ссудного капитала.

Участие в государственных контрактах по 44-ФЗ и 223-ФЗ

Индивидуальные предприниматели имеют право участвовать в закупках, проводимых в соответствии с Законом № 44-ФЗ и № 223-ФЗ. граждане этой категории имеют значительные льготы и привилегии. Однако для участия в закупках необходимо подтверждение статуса плательщика NAP.

Получение пособий по самозанятости от CPS.

Программа «Законодательная помощь безработным» предусматривает субсидии на самозанятость. Размер выплаты регулируется на региональном уровне. После получения гранта вы должны уведомить об этом власти.

Региональная помощь в борьбе с коронавирусом

Сумма зависит от экономической ситуации в регионе страны. Например, за период апрель-июнь 2020 года размер выплаты составляет 30 000 рублей в Ямало-Ненецком автономном округе и 7 000 рублей в Ленинградской области.

Зарегистрироваться через личный кабинет ФНС

Стать самозанятым можно и через личный кабинет физлица на сайте налоговой.

-

Откройте страницу личного кабинета и нажмите на кнопку «Войти через Госуслуги (ЕСИА)», введите логин и пароль от учётной записи — после этого вы попадёте на главную страницу личного кабинета.

-

Нажмите на раскрывающееся меню в правой части экрана и выберите пункт «Самозанятый».

-

Кликните на «Зарегистрироваться».

-

Нажмите на кнопку «Далее».

-

Поставьте галочки в пунктах об обработке персональных данных и правилах пользования приложением, дважды нажмите «Согласен».

-

Введите ИНН и пароль → «Далее» → «Подтвердить».

Как получить справку о самозанятости

Для этого не нужно ходить в ИФНС и стоять в очередях. Документ можно получить онлайн через государственные сервисы.

Приложение «Мой налог»

- Открыть приложение и нажать в правом нижнем углу «Прочее».

- Выбрать вкладку «Справки» и кликнуть на «Справка о постановке».

- Далее выпадет окно «Выберите год формирование» –– здесь имеется в виду год постановки на учет.Например, если вы стали самозанятым в 2020 году, то выбираете этот год и нажимаете «Получить».

- На экране появится справка, подписанная ФНС. Кликнув на «Отправить», вы можете сохранить файл себе на смартфон, отправить в мессенджер или на почту.

Справка о регистрации самозанятым из приложения «Мой налог» приравнивается к выданной на бумажном носителе в налоговой. Дополнительно такой документ заверять не нужно. Если понадобится, в этом же разделе можно получить справку о доходах.

Госуслуги

В том, чтобы получить справку о самозанятости через Госуслуги, никакой особенной процедуры нет. То есть сервис в данном случае работает как способ авторизации в личном кабинете налогоплательщика.

Чтобы получить справку на сайте ФНС, нужно:

- Авторизоваться в личном кабинете через учетную запись Госуслуг.

- На главном экране выбрать кнопку «Настройки» и кликнуть «Справки».

- Выбрать год и нажать «Сформировать». Справка автоматически скачается на устройство.

Как самостоятельно проверить самозанятого?

- Запросите у потенциальных подрядчиков идентификационные номера налогоплательщиков (ИНН). Услуги.

- Введите номер НДС, дату и нажмите кнопку Найти.

Перед каждым платежом проверяйте статус партнера; вы можете отказаться от использования NAP в любое время. Если вы оплачиваете услуги, работы или товары постфактум, вам придется заплатить подоходный налог (13%) и взносы на социальное страхование (30%).

Чтобы избежать непредвиденных расходов, потратьте несколько минут на проверку. Добавить в соглашение о сотрудничестве пункт, обязывающий другую сторону сообщать об утрате права на применение налогового режима НДД. Это позволит им взыскать с подрядчика налоговые платежи за несоблюдение условий договора.

Прием платежей для самозанятых

Плательщики НПД не используют контрольно-кассовую технику, на них не распространяется закон № 54 «О применении ККТ при осуществлении расчетов в РФ».

Прием платежей для них упрощен и выглядит так:

Как передать чек. Это нужно сделать в момент расчета: клиент платит наличными либо переводит деньги на карту или электронный кошелек, а потом сразу получает чек.

Бывает, что самозанятый получает деньги через посредника. Например, плательщик НПД решил принимать платежи на своем сайте. Это можно сделать только через посредника, который снимает деньги с банковской карты клиента и переводит на счет самозанятому — за вычетом своей комиссии. В таких случаях можно не спешить с чеком: его надо предоставить до 9 числа следующего месяца.

Передать чек можно несколькими способами:

Самозанятый сам решает, какой чек выдать — электронный или бумажный. Клиент не вправе требовать еще и бумажный чек, если уже получил электронный.

Удалить платеж можно через мобильное приложение «Мой налог» либо в личном кабинете самозанятого на сайте ФНС. Для этого нужно выбрать причину из списка. Их две: «Чек сформирован ошибочно» — если ошиблись в расчетах, и «Возврат средств», если вернули деньги клиенту.

Налоговая аннулирует чек, пересчитает сумму дохода и налог с него. Результат сразу же отобразится в личном кабинете.

Регистрация статуса

Мы уже рассказывали, как зарегистрироваться через приложение «Мой налог» или личный кабинет налогоплательщика. Там все просто.

Без ИП. Нет никакой разницы между регистрацией обычного человека и индивидуального предпринимателя.

Через МФЦ. Многофункциональные центры пока не оформляют самозанятость. В МФЦ можно получить только консультацию по регистрации или работе приложения.

Через госуслуги зарегистрироваться нельзя. Но с помощью подтвержденной учетной записи на портале госуслуг можно быстро зарегистрироваться в приложении «Мой налог» или в кабинете самозанятого.

Принцип простой: достаточно авторизоваться через сайт госуслуг, и вы сразу же станете плательщиком НПД. Это удобно и быстро: вводить данные вручную не придется — налоговая автоматически получит всю необходимую информацию.

Проверка заявления. Налоговая проверяет информацию до 6 дней — отсчет начинается со следующего дня после подачи заявления.

Если налоговики найдут явные ошибки и противоречия, то откажут уже в день обращения. Например, отказ придет сразу, если заявитель ранее уже был плательщиком НПД и у него остались штрафы и долги по налогам.

Так что после регистрации нужно отслеживать свой статус в течение 6 дней, хотя принимать оплаты и формировать чеки можно сразу.

Нюансы, которые нужно знать

- Применяющие соответствующий режим налогообложения самозанятые граждане освобождены:

- от подачи отчетности;

- от применения ККТ;

- от обязательной необходимости регистрироваться в качестве индивидуального предпринимателя (при этом такая возможность остается);

- от обязанности уплачивать фиксированные страховые взносы.

- Разовые услуги, например, разовая помощь в подготовке к занятиям, разовые косметические услуги, не дают основания для постановки на учет. Услуги должны оказываться на регулярной основе.

- Если самозанятый работает в нескольких регионах России, регистрируется он только в одном, по выбору (см. Письмо ФНС №СД-4-3/3012 от 21/02/19 г.).

- Самозанятыми на территории России могут стать граждане Киргизии, Беларуси, Казахстана, Армении.

- Индивидуальные предприниматели, перешедшие на данный режим, должны направить уведомление в налоговую об отказе от иных спецрежимов (УСН, ЕСХН) в течение месяца. Иначе заявление о переходе на самозанятость ИФНС аннулирует. Если ИП работает на общей системе, направлять дополнительное уведомление ему не нужно, достаточно регистрации в приложении «Мой налог».

- Перерегистрации уже заключенных договоров при переходе на обложение налогом на профессиональный доход законодательство не требует.

Как получить справку о самозанятости онлайн

Если у вас еще нет приложения «Мой налог», то скачайте его в соответствующем магазине приложений на своем телефоне. Чтобы получить справку в приложении «Мой налог», просто зайдите в свой личный кабинет и выполните последующие шаги:

- Авторизуйтесь в личном кабинете через учетную запись Госуслуг. Если на телефоне не установлено автоматической авторизации в Госуслугах, то выполните пункты от 3 до 6 из предыдущего раздела.

- На главном экране выберите кнопку «Настройки» и кликните «Справки».

- Выберите год и нажмите «Сформировать». Если у вас есть несколько зарегистрированных периодов, то выберите нужный, иначе — просто нажмите на кнопку «Сформировать».

Справка о самозанятости уже скачана на ваше устройство.

В чём суть самозанятости?

Чтобы понять суть самозанятости, нужно разобраться с терминами. В этой теме их три:

При этом в законе нет определения самозанятых, но по смыслу это те, кто получает доход без работодателя или бизнеса. Когда человек регистрируется как самозанятый, он как бы говорит налоговой: «Здравствуйте! Я тут иногда вяжу и продаю шарфы и хочу платить налоги, чтобы всё было легально». А налоговая ему: «Окей, спасибо, держите приложение, мы всё посчитаем сами и каждый месяц будем вам говорить, сколько нужно заплатить налогов».

Если упростить, самозанятость — это способ легализации доходов с простой регистрацией, небольшими налогами, без взносов и деклараций.

Плюсы и минусы самозанятости

У статуса самозанятого есть довольно много преимуществ:

- Можно работать легально и не бояться, что однажды налоговая решит проверить подозрительные доходы. Кроме того, можно не опасаться давать рекламу для привлечения новых клиентов.

- Простая регистрация. Для регистрации статуса самозанятого не надо собирать документы, платить госпошлину и посещать налоговую. На онлайн-оформление уходит буквально 5 минут.

- Не нужно отчитываться. Самозанятым не надо подавать декларации о доходах, вести бухгалтерию. Главное – выдать чек и отправить его покупателю.

- Не надо рассчитывать размер налога. Сумма выплаты определяется автоматически и появляется в приложении «Мой налог» или в личном кабинете самозанятого.

- Низкие налоги. У самозанятых самые низкие ставки по налогу – 4 и 6%, а если учесть налоговые вычет, то 3% и 4%. В то время, как налоги ИП и ООО зависят от налогового режима и могут достигать 20%.

- Не нужно покупать онлайн-кассу. В роли устройства выступает приложение «Мой налог».

Но не все так радужно. Есть у статуса самозанятого и свои минусы:

- Нельзя нанимать работников. Самозанятый вынужден работать самостоятельно или заключать с помощниками договор подряда. Поэтому, если вы планируете нанять поваров для своей пекарни, то нужно регистрировать ИП.

- Ограничения по доходам. Самозанятый должен зарабатывать не более 2,4 млн рублей в год. Если вы планируете зарабатывать больше, то такой налоговый режим вам не подходит.

- Нет трудового стажа. Самозанятые не платят обязательные страховые взносы в Социальный фонд России, поэтому их работа не учитывается в трудовом стаже. Соответственно, могут быть проблемы при выходе на пенсию.

- Нет социальных гарантий. Больничные, выплаты по уходу за ребёнком или отпускные самозанятому не положены.

- Нет налогового вычета. Самозанятому отказано и в получении налогового вычета за лечение, покупку недвижимости и образование – как свое, так и детей. Вычет полагается только тем, кто платит 13% НДФЛ, а доходы от самозанятости им не облагаются. Самозанятый может рассчитывать на эти вычеты, только если у него есть другие облагаемые НДФЛ доходы, например зарплата с основного места работы.

Проверка самозанятого: где посмотреть статус

Предприниматель нанял знакомого «фрилансера» Михалыча отремонтировать кабинет. Оплату разделил на 2 этапа. Перед заключением договора Михалыч действительно имел статус самозанятого. Но после получения аванса от него отказался, чтобы не платить 6% налога. Остаток суммы бухгалтер перечислила уже без проверки — ведь Михалыч «свой».

У предпринимателя есть 2 варианта действий, но платить все равно придется:

- самому «сдаться» налоговой, заплатив НДФЛ и взносы без штрафа;

- дождаться проверки налоговой, но в этом случае к уплате НДФЛ и взносов добавятся штрафы. В сумме это почти половина вознаграждения Михалыча.

Нервы, траты, вопросы налоговой — этого можно избежать, если проверять статус самозанятого перед каждым платежом. Расскажем, как быстро и правильно проверять самозанятого и что делать, если статус не подтвердился.