Что такое бухгалтерская отчетность?

Сначала — немного теории о бухгалтерской отчетности. Факты о ней будут полезны для нас с точки зрения понимания тех задач, которые стоят перед финансовыми службами любой коммерческой фирмы.

Выше мы отметили, что бухгалтерскую отчетность должны формировать предприятия в статусе юридических лиц. Это важный нюанс, поскольку ИП, являющиеся, с точки зрения законодательства РФ, физическими лицами, не должны вести бухучет, равно как и заполнять на основании соответствующих ему регистров отчетность. Обязательства ИП в части финансового учета сводятся к ведению Книги доходов и расходов.

Под бухгалтерской отчетностью юридического лица принято понимать совокупность сведений, которые отражают результаты хозяйственной деятельности предприятия в рамках отчетного периода. Данная информация формируется преимущественно за счет показателей, зафиксированных в регистрах бухучета.

Рассматриваемый вид отчетности относится к ключевым на предприятии наряду с налоговой и управленческой. Сведения, которые отражаются в ней, используются в целях оценки финансового состояния фирмы, перспектив ее роста, корректности значимых показателей хозяйственной деятельности, а также налоговой отчетности. Данная информация может быть интересна менеджерам, собственникам фирмы, государственным органам.

Важную роль бухгалтерская отчетность играет во взаимодействии предприятия с потенциальными кредиторами, инвесторами. Лица, заинтересованные во вложениях в фирму, будут стремиться рассматривать достоверные источники, позволяющие адекватно оценить финансовое состояние предприятия. В числе тех, которые данным критериям в полной мере удовлетворяют, — бухгалтерская отчетность. Она составляется и заверяется компетентными сотрудниками фирмы, иногда — с привлечением внешних независимых консультантов, способных проанализировать то, насколько корректно заполняется тот или иной раздел баланса («Капитал и резервы», к примеру), то, какие моменты можно улучшить в используемом порядке формирования отчетности.

Преимущество рассматриваемых источников — регулярность. Бухгалтерская отчетность может составляться раз в год и чаще — в зависимости от требований законодательства, а также пожеланий заинтересованных лиц, например собственников и кредиторов. Бухгалтерская отчетность, как правило, составляется по стандартным формам, которые утверждаются регулирующими органами — прежде всего, Минфином РФ. В ней отражаются самые разные хозяйственные показатели: актив, пассив баланса, капитал и резервы фирмы.

Бухгалтерская отчетность должна коррелировать с первичными источниками, а также регистрами, которые используются финансовыми службами предприятия. Важнейшая задача рассматриваемого вида отчетности — выявление значимых фактов, отражающих финансовую устойчивость фирмы, наличие у нее тех или иных резервов, динамику доходов и расходов.

Где используется

Зная показатель СОК, можно рассчитать долю СК в образовании ОА компании:

Приемлемым считается величина данного коэффициента на уровне не менее 0,1. Сравнение этого показателя за несколько периодов (в динамике) покажет повышение или снижение зависимости фирмы от внешних заимствований.

Коэффициент маневренности капитала иллюстрирует, насколько СК фирмы вовлечен в оборот, и рассчитывается следующим образом:

Еще одним важным показателем является обеспеченность материальных запасов источниками финансирования. Если сумма запасов на отчетную дату меньше величины СОК, предприятие характеризуется абсолютной краткосрочной финансовой устойчивостью. При расчете коэффициента обеспеченности величину СОК делят на сумму запасов. Нормальным считается значение данного коэффициента от 0,5.

Составляющие собственного капитала компании

Формирование уставного капитала происходит при образовании компании и состоит он из вкладов учредителей. Уставный капитал отражается в балансе в соответствии с размером, указанным в уставе компании. Он представляет собой вклады участников (акционеров, учредителей) компании. Минимальный размер уставного капитала для ООО и непубличных АО равен 10 000 рублей, для публичных АО – 100 000 рублей. Вносится уставный капитал либо деньгами, либо неденежными средствами, например, имуществом, имущественными правами, ценными бумагами. При этом необходима независимая оценка уставного капитала. В балансе уставный капитал указывается по строке 1310.

Формирование добавочного капитала происходит в том случае, если учредители в уставный капитал вкладывают дополнительные средства, уже сверх собственной доли. Кроме этого формирование добавочного фонда возможно при получении дохода от эмиссии, при направлении средств от переоценки внеоборотных средства, а также за счет прибыли, оставшейся после ее распределения. При дооценке внеобортных активов, в случае продажи акций или долей, получая сумму сверх номинальной стоимости, компания получает безвозмездную помощь, в качестве вклада в имущество. Это расценивается как добавочный капитал.

Резервный капитал представляет собой средства, которые компания откладывает на то, чтобы возместить убытки в случае возникновения непредвиденных ситуаций. Из прибыли создается резервный фонд для возмещения убытков, включая и необходимость погашения дебиторской задолженности. По каждому отдельному сомнительному долгу происходит определение величины резерва. Акционерные общества резерв создается в обязательном порядке, а для ООО эта обязанность предусматривается в уставе. В балансе резервный капитал отражают по стр. 1360 «Резервный капитал».

За счет собственного капитала происходит выплата участникам общества дивидендов. В случае прекращения деятельности компании ее собственный капитал позволит определить размер средств, которые будут распределены между участниками общества. При этом следует знать, что собственный капитал может быть как положительной, так и отрицательной величиной. Это возможно в том случае, если компания работает без прибыли и имеет убыток, а накопленные суммы превышают другие показатели собственного капитала (уставный, добавочный и резервный).

Если рассчитывается собственный капитал с целью определения предельной величины процентов, которые учитываются в расходах по контролируемой задолженности, то размер собственного капитала будет равняться сальдо по стр. 1300 плюс долг по налогам и сборам.

***

Собственный капитал — это средства юридического лица, которые используются для формирования доли активов. Это визитная карточка любой компании. По его величине судят о надежности и рентабельности фирмы. Также мы ответили на вопрос, какая строка — это собственный капитал в балансе. Еще мы разобрали формулу расчета чистых активов.

Под собственным капиталом понимают совокупность средств, которые имеются у компании, а если быть точнее, то средств, которые принадлежат участникам компании. Собственный капитал представляет собой базовую платформу предприятия, на которой в дальнейшем происходит построение бизнеса. Более высокий показатель свидетельствует о том, компания является стабильной и для инвесторов она будет выглядеть наиболее привлекательно. В статье рассмотрим каким образом определяется стоимость собственного капитала в балансе.

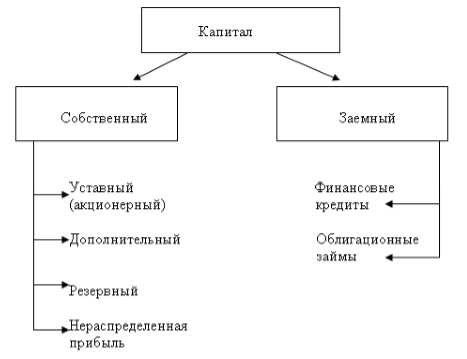

Понятие собственного капитала

Капитал – это основа для создания и развития организации. В процессе хозяйственной деятельности компании он обеспечивает интересы персонала, собственников и государства. Каждая компания имеет определенный капитал, который представляет совокупность денежных и прочих средств, необходимых для реализации хозяйственной деятельности. В зависимости от принадлежности конкретной организации средства подразделяются на собственные или заемные (Рис.1).

Собственный капитал является источником формирования имущества компании и относится к пассиву баланса.

Определение 1

Собственный капитал формируется средствами собственников организации. Собственный капитал – это стоимость всех средств фирмы, принадлежащих ей на праве собственности и использующихся для формирования доли активов. Данным капиталом хозяйствующий субъект может при совершении сделок оперировать без каких-либо преград. Размер собственного капитала зависит от финансовых результатов деятельности компании. Полученная прибыль соответственно увеличивает собственный капитал, а убыток уменьшает. Сумма собственного капитала определяется как разность между стоимостью всех активов организации и ее обязательствами.

Статья: Учет собственного капитала

Найди решение своей задачи среди 1 000 000 ответов

Собственный капитал формируется и пополняется из следующих источников:

- средства (деньги или имущество), вложенные собственниками организации при ее учреждении (уставный капитал, складочный капитал, уставный фонд);

- чистая прибыль прошлых лет и отчетного года за минусом уплаченных из нее доходов и дивидендов учредителям;

- взносы безвозмездные от учредителей или прочих физических и юридических лиц;

- вложенные на безвозвратной основе средства целевого финансирования.

Пример 1

Уставный капитал и чистая прибыль являются основными источниками формирования собственного капитала. Прирост собственного капитала организации обеспечивает успешная финансово-хозяйственная деятельность, за счет чистой прибыли отчетных лет.

Собственный капитал организации компании имеет следующие составляющие (Рис.1):

- уставный капитал (складочный капитал, уставный фонд);

- добавочный капитал;

- резервный капитал, прочие резервы;

- нераспределенную прибыль.

Рисунок 1.

Рисунок 1.

Сумма уставного капитала указывается в уставе или в учредительных документах. Изменять эту сумму можно только в соответствии с итогами деятельности предприятия за прошедший год и в результате изменения данных в учредительных документах компании. Складочный капитал (уставный капитал, уставный фонд) организации обозначает минимальные размеры имущества компании, которое гарантирует обеспечение интересов кредиторов. Собственные средства не должны быть меньше заявленного уставного фонда.

Собственный капитал представляет собой источник формирования средств, которые используются организацией для достижения различных целей.

Собственные средства имеют в своем составе две главные составляющие: капитал, вложенный собственниками в предприятие, то есть инвестированный и капитал, созданный дополнительно к первоначально авансированному собственниками, то есть накопленный. Инвестированные средства формируются привилегированными и простыми акциями. Так же включается дополнительно оплаченный капитал и средства, полученные безвозмездно. Накопленные средства формируются в процессе распределения чистой прибыли предприятия. Таким образом собственный капитал, например, собственный капитал банка или торговой компании, будет меняться в зависимости от результатов деятельности фирмы.

Если у организации отсутствуют обязательства перед кредиторами, т.е. кредиторская задолженность, то стоимость совокупного имущества (активов) организации равна размеру собственного капитала. Если же у организации имеются обязательства, то ее собственный капитал будет равен сумме активов за минусом суммы обязательств. Поэтому величину собственного капитала еще называют чистыми активами. Величина чистых активов предприятия оценивается в определенном порядке, основой оценки при этом служат данные годового бухгалтерского баланса.

Упрощённый баланс

Малые предприятия могут сформировать баланс, форма которого проще. В нём более укрупненные статьи, но их коды совпадают с обычным балансом. Как выглядит и что показывает упрощённый бухгалтерский баланс, показано ниже.

Таблица 5. Баланс ООО «Омега» на 31.12.2023 в упрощённой форме

| АКТИВ | Код строки | Сумма |

| Материальные внеоборотные активы (включая основные средства, незавершённые капитальные вложения в основные средства) | 1150 | 2000 |

| Нематериальные, финансовые и другие внеоборотные активы (включая результаты исследований и разработок, незавершённые вложения в нематериальные активы, исследования и разработки, отложенные налоговые активы) | 1170 | |

| Запасы | 1210 | 3400 |

| Финансовые и другие оборотные активы (включая дебиторскую задолженность) | 1230 | 2700 |

| Денежные средства и денежные эквиваленты | 1250 | 1200 |

| БАЛАНС | 1600 | 9300 |

| ПАССИВ | Код строки | Сумма |

| Капитал и резервы (Целевые средства, Фонд недвижимого и особо ценного движимого имущества и иные целевые фонды) | 1300 | 4970 |

| Долгосрочные заёмные средства | 1410 | 1510 |

| Другие долгосрочные обязательства | 1450 | |

| Краткосрочные заёмные средства | 1510 | |

| Кредиторская задолженность | 1520 | 2800 |

| Другие краткосрочные обязательства | 1550 | 20 |

| БАЛАНС | 1700 | 9300 |

Полный образец баланса этой компании можно скачать ниже.

| Скачать образец баланса ООО «Омега» |

Коэффициентный анализ

Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы называются также коэффициентами платежеспособности. Речь идет о коэффициенте собственного капитала, коэффициенте заемного капитала и коэффициенте соотношения собственного капитала к заемному.

Коэффициент собственного капитала характеризует долю собственного капитала в структуре капитала компании, а, следовательно, соотношение интересов собственников предприятия и кредиторов. Этот коэффициент еще называют коэффициентом автономии (независимости) (Equity Ratio):

Коэффициент автономии (независимости) = Собственный капитал / Активы

В практике считается, что данный коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Она характеризуется невысоким удельным весом заемного капитала и более высоким уровнем средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

Коэффициент соотношения заемного и собственного капитала (Gearing Ratio) характеризует степень зависимости организации от внешних займов (кредитов):

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал

Он показывает, сколько заемных средств приходится на 1 рубль собственных средств. Чем выше этот коэффициент, тем больше займов у компании и тем рискованнее ситуация, которая может привести в конечном итоге к банкротству. Высокий уровень коэффициента отражает также потенциальную опасность возникновения в организации дефицита денежных средств.

Интерпретация данного показателя зависит от многих факторов, в частности таких, как: средний уровень этого коэффициента в других отраслях; доступ компании к дополнительным долговым источникам финансирования; стабильность хозяйственной деятельности компании. Считается, что коэффициент соотношения заемного и собственного капитала в условиях рыночной экономики не должен превышать единицы.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Корректировки

После определения суммы, которую нужно вложить для получения выгоды, необходимо внести некоторые корректировки – учесть другие возможные доходы/расходы.

Прочий совокупный доход (убыток)

Такие статьи не отражаются в отчетах предприятия, так как являются непостоянными: они зависят от текущих обстоятельств. Но при планировании инвестиций их необходимо учесть.

Списание активов

Когда возникает необходимость вывести активы с баланса предприятия по причине потери рентабельности, списание производится за счет дохода. Из-за этого величина инвестированного капитала снижается, но стоит учесть, что в следующем отчетном периоде доход будет выше.

Отложенные компенсационные активы

Это активы, которые не участвуют в формировании финансового результата. Поэтому баланс предприятия нужно уменьшить на их величину.

Отложенные налоговые активы и обязательства

Отложенные обязательства формируются, когда отчетные доходы превышают налогооблагаемые. Получается, что предприятие должно будет выплатить налоговую разницу в дальнейшем, а значит, их сумму нужно вычесть из инвестированного капитала.

Финансовый цикл

Финансовый цикл предприятия представляет собой период времени, который необходим для того чтобы текущие активы и обязательства конвертировались в денежные средства. Другими словами, это время, которое необходимо для одного полного оборота оборотного капитала. Как правило, чем меньше его продолжительность, тем ниже расходы, связанные с обслуживанием финансирования.

Формула

Для расчета продолжительности финансового цикла используется следующая формула:

где DSI – срок оборота запасов в днях (англ. Days Sales of Inventory), DSO – срок инкассации дебиторской задолженности в днях (англ. Days of Sales Outstanding), DPO – срок погашения кредиторской задолженности (англ. Days of Payables Outstanding).

В свою очередь, приведенные выше показатели рассчитываются по следующим формулам:

Очевидно, что продолжительность финансового цикла может быть уменьшена либо за счет увеличения срока погашения кредиторской задолженности, либо за счет сокращения срока оборота запасов и срока инкассации дебиторской задолженности. Однако каждый из этих способов имеет свои недостатки.

Сокращение уровня запасов может привести к проблемам с производством и тем самым привести к снижению продаж. Для сокращения срока инкассации дебиторской задолженности предприятие должно ввести более жесткую кредитную политику, которая также может оказать негативный эффект на объем продаж. В свою очередь, увеличения срока погашения кредиторской задолженности приведет к ее росту в балансе, что приведет к снижению показателей ликвидности и будет негативно воспринято кредиторами предприятия.

Строка в балансе «Собственный оборотный капитал»

Собственный оборотный капитал — это величина, которая показывает, какой капитал находится в обороте компании, обеспечивая непрерывность ее работы. Данный показатель также определяет необходимость привлечения заемных средств. Это источник покрытия оборотных средств компании.

В учебной литературе встречаются различные алгоритмы расчета величины собственных оборотных средств, среди которых наиболее часто используется такой показатель, как разность между величиной оборотных активов и краткосрочных обязательств.

Формула расчета собственного оборотного капитала выглядит следующим образом:

СОК = ТА – ТО,

где:

СОК — собственный оборотный капитал;

ТА — текущие активы (стр. 1200 баланса);

ТО — текущие обязательства (стр. 1520 баланса).

Собственный капитал в балансе

Различают несколько способов определения собственного капитала, основной из которых основан на банных бухгалтерского баланса. Исходя из данных бухгалтерского баланса величина собственного капитала компании соответствует сальдо 1300 строки «Итого по разделу III». Складывается данный показатель из уставного капитала, добавочного капитала, резервного фонда и нераспределенной прибыли.

Довольно часто под собственным капиталом понимают чистые активы компании, образование которых происходит на основании данных бухгалтерского учета посредством вычитания активов (стр. 1600) обязательство компании (стр. 1400, стр.1500), задолженности участников и прибавлении доходов будущих периодов. Этот способ позволяет оценить стоимость бизнеса.

Расчет по Минфину

Если чистые активы, по сути, совпадают с СК в балансе, их сущность может быть определена из критериев, которые зафиксированы в российских НПА. Есть довольно большое количество соответствующих законодательных норм. Наиболее широкую юрисдикцию имеет приказ Минфина РФ от 28.08.2014 № 84н .

Согласно методу Министерства финансов, в структуре активов, которые принимаются к расчету СК, должны присутствовать все активы, кроме отражающих задолженность акционеров и учредителей по взносам в уставный капитал.

Также должны быть учтены все обязательства, кроме ряда доходов будущих периодов, связанных с помощью государства и безвозмездным получением имущества.

Расчет методом Минфина — процедура, при которой задействуется информация из разделов строки 1400, 1500, 1600.

Для расчета потребуются сведения, которые показывают размер долгов учредителей компании, при их наличии (проводка Дт 75 Кт 80) и доходы последующих периодов, кредит счета 98.

Структура формулы, определяющей чистые активы и собственный капитал в балансе, в то же время предполагает выполнение следующего:

- Складываются показатели по 1400, 1500.

- Производится вычитание из значения, получившегося в п. 1, т.е., соответствующие кредиту счета 98 (по доходам в форме помощи государства и получения имущества).

- Производится вычитание из значения по строке 1600 показателей, которые соответствуют проводке Дт 75 Кт 80.

- Производится вычитание из значения, получившегося в п. 3, результат из п. 2.

Так, формула СК по Минфину имеет вид :

Ск = (стр. 1600-ДУО)-((стр. 1400 + стр. 1500)-ДБП).

Краткая характеристика и состав капитала предприятия

Капитал организации может быть денежным (т. е. в денежном выражении, в деньгах) либо реальным, подразумевающим свое выражение в средствах производства. Этот подход признается наиболее оптимальным в отношении капитала.

Как принято, денежный капитал (ДК), проще говоря, деньги используются организацией для целей закупки средств производства. При этом денежные средства, которые идут на обеспечение хоз. деятельности, могут быть как собственными, так и заемными. Характеризуя собственный капитал с этой стороны, следует отметить, что:

- под ним подразумевают денежную оценку имущества, собственником которого является предприятие;

- к учету его принимают как разницу между балансовой стоимостью данного имущества и обязательствами, имеющимися у предприятия на этот момент;

Таким образом, состав своего капитала включает суммы: уставного, резервного, добавочного капитала (УК, РК и, соответственно ДК), а также нераспределенную прибыль (НП) и целевое финансирование.

Собственный капитал (сокращенно далее также – СК) дает право на участие в управлении организацией. Источники его формирования могут быть внешними и внутренними, а ключевым направлением его финансирования являются долговременные активы. Между тем конкретные сроки с условиями оплаты, возврата по нему не определены.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как определить собственный капитал по балансу?

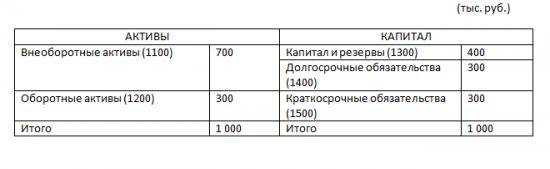

В таком случае собственный капитал компании определяют как совокупность внеобротных и оборотных активов (строки 1100 и 1200) за минусом долгосрочных и краткосрочных обязательств (строки 1400 и 1500).

Пример № 2

Соответственно, в этом примере собственный капитал компании будет равен: (700+300) – (300+300) = 400 тыс. руб.

Растет размер собственного капитала – увеличивается и инвестиционный потенциал компании, ее финансовая мощь. Это важный показатель экономического состояния предприятия. Если оно обеспечено собственными средствами, ему не приходится прибегать к кредитам, что говорит о стабильности и независимости. В существующих реалиях, конечно, мало кто обходится без заемных средств, но если размер собственного капитала достаточен, за финансовую независимость предприятия можно не бояться.

2016-04-28 07:26:42

Шалина Н.Ю., Безверхая Е.А.

Уставный капитал является стартовым капиталом организации, необходимым для обеспечения его основной деятельности и получения в дальнейшем прибыли, поэтому знание особенностей его учета играет очень важную роль для успешного функционирования предприятия.

В настоящее время уставный капитал стал одним из важнейших показателей деятельности организации. Поскольку создание всякого юридического лица предполагает определение в денежном выражении величины начального (стартового) капитала. Гражданский кодекс Российской Федерации предусматривает его формирование всеми субъектами . Уставный капитал как начальный капитал представляет собой источник формирования средств организации, необходимый для осуществления финансово-хозяйственной деятельности с целью получения прибыли. На сегодняшний день уставный капитал — это своеобразная гарантия для кредиторов, дающих инвестиции, а также для партнеров, работников и других участников деятельности общества. Движение уставного капитала отличается своей слабой маневренностью и редким изменением, поэтому и учет уставного капитала не очень объемный, но несмотря на это, очень важный, необходимо грамотно организовать, т.к. именно с учета формирования уставного капитала начинается работа любой организации.

Уставный капитал — один из основных показателей, характеризующих размеры и финансовое состояние организации. Его отражают в сумме, зарегистрированной в учредительных документах как совокупность вкладов (долей, акций по номинальной стоимости, паевых взносов) учредителей (участников) организации. Исключение составляют инвестиционные фонды, у которых уставный капитал в бухгалтерском учете и отчетности показывают по мере его оплаты и в фактических размерах на определенную дату.

Влияние собственных оборотных средств на финансовые показатели предприятия

Анализ оборотных средств, их структуры и оборачиваемости необходим для принятия управленческих решений. В отношении оборотных средств целью менеджмента является увеличение их рентабельности и в то же время обеспечение финансовой устойчивости и платежеспособности. При этом следует помнить, что повышение рентабельности оборотных средств во многом идет за счет финансовой устойчивости.

При неизменном показателе собственных оборотных средств может меняться его структура, увеличение активов связано с оттоком денежных средств, и наоборот, уменьшение активов приводит к увеличению денежных средств. Если идет рост собственных оборотных средств, то он происходит, как правило, за счет роста неденежных активов — дебиторской задолженности, запасов, а значит, падает ликвидность и снижается текущая платежеспособность. Если всё же рост происходит за счет денежных средств, то вместе с выводом о росте ликвидности и платежеспособности следует отметить, что организация, возможно, неэффективно использует денежные средства, накапливая их на текущих счетах.

Рост дебиторской задолженности всегда надо сопоставлять с выручкой от продаж. При росте выручки закономерно возрастание дебиторской задолженности, но если выручка падает или остается неизменной, а дебиторская задолженность растет, то можно говорить о том, что организация кредитует своих покупателей и неэффективно работает с дебиторской задолженностью.

Увеличение запасов следует оценивать с точки зрения производственной необходимости. В состав запасов входят материалы, товары на складах, готовая продукция, незавершенное производство. В анализе динамики материалов нужно учесть влияние их структуры, фактора сезонности, инфляционного фактора, особенности работы с поставщиками. Для незавершенного производства, в первую очередь, имеет значение его ритмичность. На остаток готовой продукции и товаров влияет уровень отпускных цен, качество продукции, структура рынка сбыта.

Для увеличения финансовой устойчивости необходимо увеличение собственных оборотных средств. Но если финансовая устойчивость достигается финансированием текущей деятельности за счет более дорогих источников по сравнению с краткосрочными источниками финансирования, то это приведет к снижению капитализации предприятия.

На основании анализа собственных оборотных средств можно принять решение о выборе политики финансирования предприятия. С целью анализа и оценки стратегий финансирования оборотные средства часто делят на постоянную часть и активы, необходимые в связи с сезонностью производства, с сезонным ростом объемов продаж. Постоянная часть оборотных активов — это и есть собственные оборотные средства. Постоянная потребность в активах этой группы требует большей надежности в их финансировании, в то время как вторую группу оборотных средств можно финансировать за счет краткосрочных обязательств.

Анализ собственных оборотных средств может применяться и для оценки методов инвестирования. Если величина собственных оборотных средств растет, то это значит, что всё большая часть активов направляется на получение доходов, и организация теряет прибыль, а значит, инвестирование не может считаться эффективным.